Letter of Intent (LoI)

Wichtige Aspekte und Tipps für die Gestaltung einer Absichtserklärung.

8. März 2022 von Götz Kehrein

Der Letter of Intent (LoI), eine zentrale Absichtserklärung in Unternehmensverkaufsprozessen, wird nach den ersten Kontakten und Verhandlungen unterzeichnet. Er dient als Grundlage für alle weiteren Schritte und ist zeitlich vor der Due Diligence angesiedelt. Während jeder Unternehmensverkauf seine eigenen Merkmale aufweist, gibt es dennoch allgemeine Checkpunkte, die typischerweise in einem LoI behandelt werden.

Letter of Intent Definition

Der Letter of Intent, zu Deutsch Absichtserklärung (auch bekannt als Memorandum of Understanding) ist kein spezieller Begriff aus dem Bereich Mergers & Acquisitions. Vielmehr handelt es sich um ein bewährtes Mittel aus allen Sektoren, in denen komplexe Verhandlungen geführt werden.

Es handelt sich um eine Grundsatzvereinbarung, die ein ernstes Interesse an weiteren Schritten zwischen den Verhandlungspartnern signalisiert. Alle Vertragsparteien erklären schriftlich, dass sie zu weiteren Vertragsverhandlungen bereit sind und an einem erfolgreichen Abschluss des M&A Prozesses interessiert sind.

Memorandum of Understanding - Mehr als nur eine alternative Bezeichnung zum Letter of Intent

Das Memorandum of Understanding (MoU), oft synonym mit dem Letter of Intent verwendet, verdient eine gesonderte Betrachtung. Während der LoI im Kontext von Unternehmenskäufen häufiger erwähnt wird, findet das MoU in einer breiteren Palette von Vereinbarungen Anwendung. Es geht hierbei nicht nur um den Kauf von Unternehmen, sondern kann auch in anderen Kooperationen oder Partnerschaften zum Einsatz kommen.

Das MoU betont in der Regel die gegenseitige Absicht zur Zusammenarbeit und legt die Grundprinzipien und den Rahmen der Kooperation fest. Obwohl es ähnliche Funktionen wie der LoI erfüllt, kann es in manchen Kontexten als ein formellerer Schritt gesehen werden, der die Grundlage für weitere detaillierte Verträge bildet.

Letter of Intent - Was gibt es zu beachten?

Zunächst ist festzuhalten, dass der LoI grundsätzlich keine rechtliche Verbindlichkeit besitzt. Der Abschluss eines Memorandum of Understanding ist keine Garantie für den Erfolg der weiteren Verhandlungen.

Zwar können einzelne Passagen mit Verpflichtungen einhergehen – so könnte beispielsweise ein vertragswidriger Umgang mit sensiblen Daten rechtliche Konsequenzen nach sich ziehen - eine übergeordnete Verbindlichkeit entsteht jedoch nicht.

Häufig wird im M&A Prozess die Frage nach der Notwendigkeit eines Letter of Intent gestellt. Schließlich entstehen Kosten und gerade mittelständische Unternehmen stellen dieses wichtige Erfolgsinstrument voreilig infrage. Die Erfahrungen zeigen jedoch, dass ein LoI sowohl für den Verkäufer als auch für den Käufer viel wert ist.

Der Letter of Intent ist zwar „nur“ eine Absichtserklärung, die im Hinblick auf den eigentlichen Vertragsabschluss rechtlich unverbindlich ist, aber zugleich die Ernsthaftigkeit und wesentlichen Eckpunkte der Verhandlungen zum Ausdruck bringt.

Ein wichtiger Bestandteil eines LoI ist die einvernehmliche Dokumentation des Verhandlungsstandes. Bei diesem Punkt kommt es öfter zu Missverständnissen, was schon als vereinbart wahrgenommen oder „nur mal angesprochen wurde“. Deshalb ist es wichtig, das geplante Vorhaben zu beschreiben und dessen Bestandteile genau zu definieren.

Können durch einen LoI rechtliche bzw. finanzielle Risiken entstehen?

Der Letter of Intent ist lediglich eine besondere Bezeichnung und ändert nichts an der Tatsache, dass es sich um eine Art Vertrag handelt. Alle in diesem Schriftstück vereinbarten Klauseln haben Gültigkeit. Dies wird auch im sogenannten „harten LoI“ deutlich, der konkrete und rechtlich bindende Erklärungen umfasst. Um Risiken auszuschließen, sollte der LoI mit der Hilfe einer Unternehmensverkauf Beratung und einem Rechtsanwalt verfasst werden.

Letter of Intent Vorlage / Muster (pdf)

Wir bieten Ihnen die Beispiel-Formulierung Letter of Intent Mustervorlage der IHK Frankfurt zum Download an.

Unterschied Vertrag und Vorvertrag? Der Vorvertrag ist bereits ein rechtlich bindendes Dokument, das die Vertragsparteien dazu verpflichtet, den abschließenden Unternehmenskaufvertrag abzuschließen. Diese Verpflichtung kann nur aus im Vorvertrag festgehaltenen Gründen bzw. mit festgehaltenen Konsequenzen aufgelöst werden. Der Letter of Intent ist hingegen selbst in seiner harten Form nicht als Vorvertrag einzuordnen.

Rechtliche bzw. finanzielle Risiken?

Der Letter of Intent ist in der Regel, wenn alle festgelegten Bedingungen ordnungsgemäß eingehalten werden, frei von Risiken.

Allerdings verbirgt sich in den „festgelegten Bedingungen“ eventuell ein Schlupfloch für Risiken. Wird der LoI nämlich mit problematischen Passagen erstellt, sodass er womöglich mehr einem Vorvertrag gleicht als einem klassischen LoI, kann dies durchaus zu Problemen führen.

Wann ist eine Absichtserklärung sinnvoll?

Grundsätzlich ist anzumerken, dass der Letter of Intent für jeden Unternehmensverkauf empfehlenswert ist. Obwohl Umfang und Inhalte variieren können, sind die Vorteile aus diesem Schriftstück nicht von der Hand zu weisen. Der direkte Nutzen der Absichtserklärung ergibt sich durch die psychologische und moralische Wirkung. Beide Parteien können sich der Ernsthaftigkeit des Gegenübers ein wenig sicherer sein. Sollten also Zweifel bestehen, können diese durch den LoI ausgeräumt oder zumindest gemindert werden.

Ein weiterer praktischer Anwendungsfall betrifft die Zeitplanung. Ein in der Absichtserklärung gemeinsam vereinbarter Zeitplan hilft, das Tempo für den Unternehmenskauf zu halten oder sogar zu beschleunigen. Denn die Erfahrung zeigt, dass mit zunehmender Dauer ein Scheitern wahrscheinlicher wird.

Gründe für Verzögerungen können hierbei taktische „Spiele“ oder schlichtweg eine Unentschlossenheit auf der Käufer- oder Verkäuferseite sein. Die mögliche Zusicherung einer Exklusivitätsphase für den Käufer gibt z.B. dem Interessenten die Sicherheit, sich mit dem LoI jetzt auf die folgenden Schritte konzentrieren zu können und nicht mehr weiter zwingend nach rechts und links schauen zu müssen.

Im Verlauf der Verhandlungen kommt es zur Offenlegung der intimsten Unternehmensdaten. Deshalb ist ein weiterer Punkt, die Vereinbarung absoluter Geheimhaltung, mit dem LoI präziser zu vereinbaren als bei der Exposé-Übergabe, die bei Verletzung auch zur Durchsetzung von Schadensersatzansprüchen führen kann.

Letter of Intent - M&A

Die bisher erwähnten Grundlagen zum Letter of Intent gelten auch für den Spezialfall der Mergers & Acquisitions. Neben Kaufpreis und Details zur Struktur des Unternehmensverkaufs (was genau wird verkauft?), enthält die Absichtserklärung hier Regelungen zur weiteren Vorgehensweise (z.B. Umfang der Unternehmensprüfung / Due Diligence), einen Zeitplan, eine Geheimhaltungsvereinbarung sowie Bestimmungen zur Kostenübernahme sowie zum möglichen Abbruch der Verhandlungen.

In vielen Fällen wird im LoI auch eine Exklusivität vereinbart, d.h. der Verkäufer darf in diesem Zeitraum mit keinem anderen Interessenten verhandeln. Viele Verkäufer machen hier den Fehler, einen zu langen Zeitraum zu wählen und vergessen mit anderen Interessenten einen “Stand-by-Modus” zu vereinbaren.

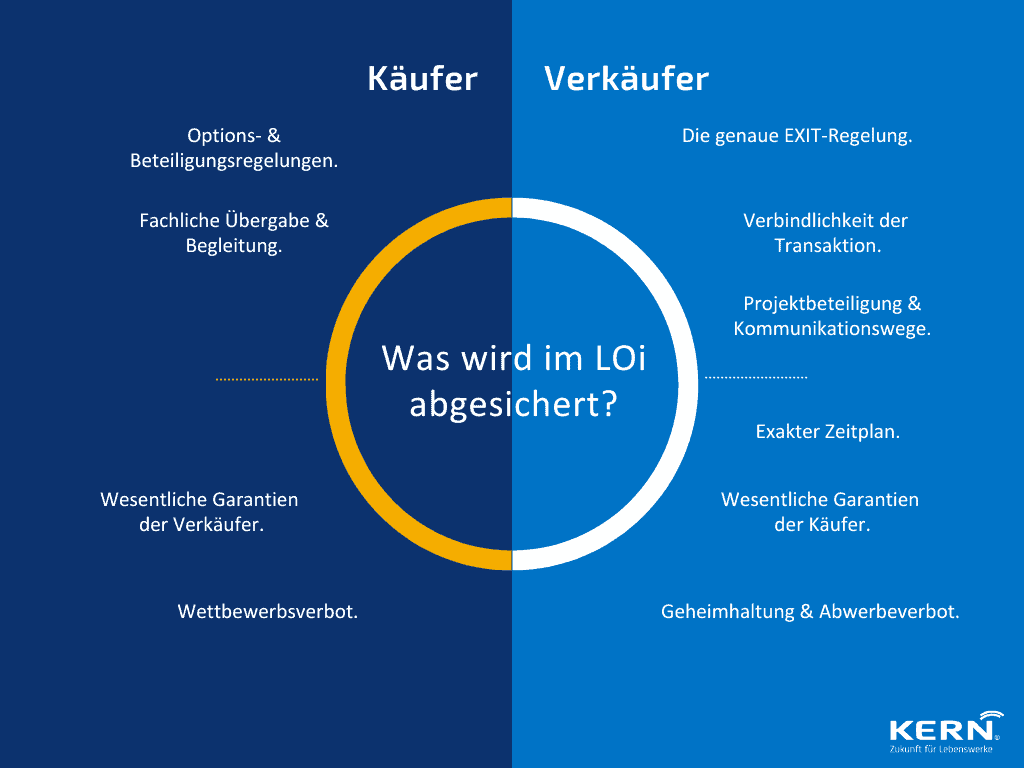

Wie wird er verhandelt und worauf sollte man achten?

Der Verhandlungsprozess für einen Letter of Intent gleicht letztendlich einer Diskussion über die relevanten Punkte. Beide Parteien besprechen Ihre Vorstellungen und einigen sich auf gewisse Eckdaten. Hierbei ist unbedingt darauf zu achten, dass auch Punkte besprochen werden, die für eine Partei als selbstverständlich oder bereits geklärt gelten. Oftmals stellt sich heraus, dass zuvor unverbindlich gemachte Aussagen bei der Formulierung der Absichtserklärung keine Gültigkeit mehr haben.

Nicht zuletzt wird oft die Frage gestellt, wer die Kosten für den LoI übernimmt. Besser wäre hier die Frage, wer bestimmt, was darin steht? Denn eine gemeinsame Vereinbarung bindet beide Seiten und hat mehr Gewicht als eine mündliche Absichtserklärung.

Ihre Unternehmenswert-Einschätzung gratis und vertraulich

Expertenwissen kostenlos nutzen - schnelle unkomplizierte Auswertung - Kompenz an über 30 Standorten

Gestaltung LoI

Obwohl der LoI gewissen Gestaltungsspielraum mit sich bringt, sind ein paar Eckpunkte hilfreich.

Letter of Intent Inhalt

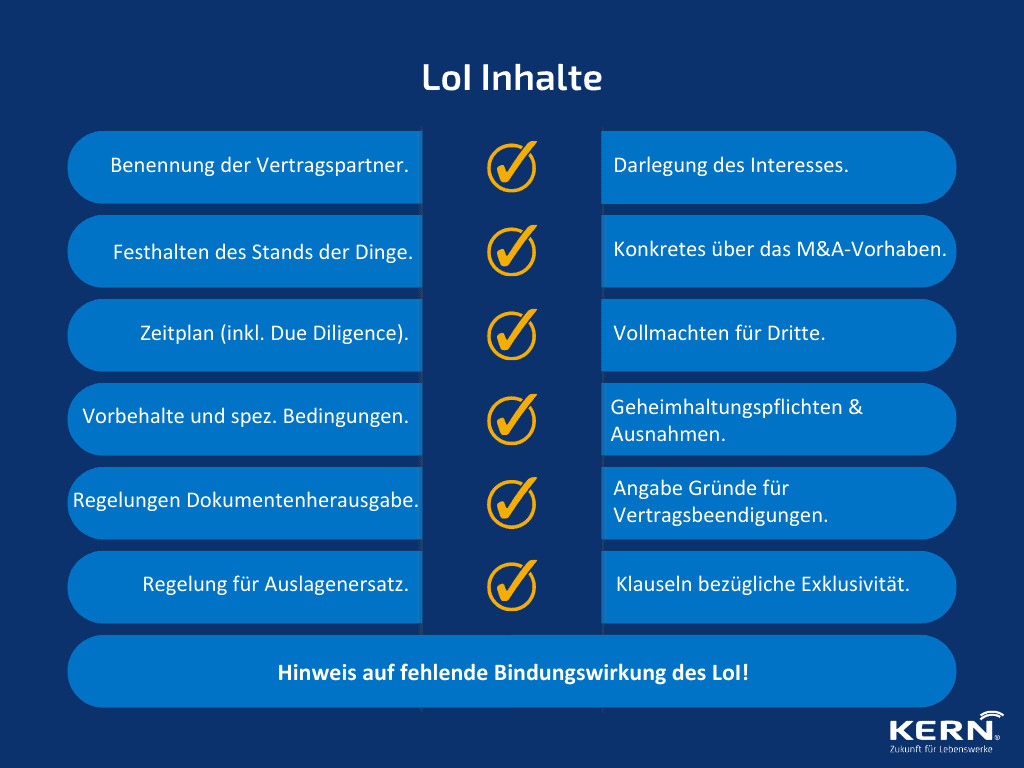

Ein wesentlicher Bestandteil des Letter of Intent ist die klare Benennung und Identifikation von Vertragspartnern, einschließlich deren Rolle und Verantwortung im Rahmen der anvisierten Transaktion. Diese Definition ist besonders in komplexen Verhandlungen wie Mergers & Acquisitions kritisch, um Missverständnisse zu vermeiden und eine solide Basis für die folgenden Schritte zu legen.

Neben der Benennung der Vertragspartner sind folgende Inhalte typischerweise im LoI zu finden:

- Darlegung des Interesses an der jeweiligen Transaktion.

- Festhalten des aktuellen Verhandlungsstands: Dies umfasst konkrete Aussagen über das M&A-Vorhaben, wie zum Beispiel den Verkauf der Firma, den Kaufpreis und weitere Bestandteile der Preisstruktur.

- Zeitplanung: Dies beinhaltet den Zeitrahmen für die Due Diligence und andere wichtige Meilensteine.

- Vollmachten für Prüfungen durch Dritte: Regelungen zur Überprüfung der Transaktion.

- Vorbehalte und spezielle Bedingungen: Diese können spezifische Anforderungen oder Ausnahmen umfassen.

- Geheimhaltungspflichten und Regelungen zur Herausgabe von Dokumenten.

- Hinweise auf die fehlende Bindungswirkung der Absichtserklärung sowie Gründe für eine mögliche Beendigung der Verhandlungen.

- Regelungen für Auslagenersatz und Klauseln bezüglich Exklusivität.

NDA: Non-Disclosure Agreement

Das Non-Disclosure Agreement wird im Deutschen als Geheimhaltungsvereinbarung bezeichnet und entweder parallel zum oder als Bestandteil des Letter of Intent verfasst. Die Parteien verpflichten sich, die Inhalte der Verhandlungen oder sogar das Vorhandensein von Verhandlungen selbst vertraulich zu behandeln.

Da die Bedeutung der Vertraulichkeit sicherlich nicht weiter erläutert werden muss, ergibt sich durch das NDA für alle Beteiligten eine Vertrauensbasis. Die besondere Stellung der Geheimhaltungsvereinbarung führt zudem auch dazu, dass sie nicht ohne besondere Positionierung im Letter of Intent platziert wird. Bei Verstößen lassen sich die Konsequenzen hierdurch leichter umsetzen.

Fazit

Ein Letter of Intent (LoI) ist eine Absichtserklärung, die vor weiteren Verhandlungen und vor der Due Diligence-Phase unterzeichnet wird. Obwohl der LoI grundsätzlich keine rechtliche Verbindlichkeit besitzt, signalisiert er den Ernst und die Eckpunkte der Verhandlungen. Es ist wichtig, den LoI präzise zu gestalten und den Verhandlungsstand einvernehmlich zu dokumentieren, um Missverständnisse zu vermeiden. Durch einen LoI können psychologische und moralische Wirkungen erzielt werden, und er kann bei der Zeitplanung helfen.

Es ist ratsam, den LoI mit professioneller Unternehmensverkauf Beratung und Unterstützung eines Rechtsanwalts zu verfassen, um rechtliche und finanzielle Risiken auszuschließen. Im M&A-Kontext enthält der LoI zusätzliche Regelungen zur weiteren Vorgehensweise, Kostenübernahme und möglicherweise Exklusivität.

Ein Non-Disclosure Agreement (NDA) wird oft parallel zum LoI verfasst, um die Vertraulichkeit der Verhandlungen sicherzustellen.

Über den Autor

Götz Kehrein

Jahrgang 1963, Dipl.-Kaufmann, Fachrichtungen: Wirtschaftsprüfung, Steuer- und Wirtschaftsrecht, zertifizierter Change Manager (IHK), zertifizierter Business-Coach & Bussiness-Trainer (nach DVCT-Standard). Experte für Unternehmensnachfolge, Unternehmenskauf, -verkauf und -bewertungen in Hamburg, Schleswig-Holstein und Mecklenburg-Vorpommern. Langjährige Geschäftsführungserfahrung bei einem internationalen Finanzdienstleister. Besondere Expertisen: Veränderungsmanagement, Prozessoptimierung, Kriesenmanagement und -kommunikation, Unternehmensfinanzierung, Restrukturierung, Strategieentwicklung und Start-Up Begleitung. Versierte Routine und Sachkenntnis aus zahlreichen M&A Prozessen auf Käuferseite und als Berater für Unternehmensnachfolge, -bewertung, -kauf und -verkauf im Mittelstand. Qualifizierter Referent und Trainer zum Thema Unternehmensnachfolge und Generationswechsel. Mitglied im “Stabwechsel-Team” der Handelskammer Hamburg und der IHK Lübeck. Mehr erfahren >