Optimale Strategien und Praxis-Tipps

Ihr Lebenswerk steht Unternehmern oft synonym für die von Ihnen aufgebaute Firma. Nach Jahren des Engagements, in denen Geld, Zeit und Herzblut investiert wurden, steht nun möglicherweise der Firmenverkauf an. Dieser Schritt ist für viele Eigentümer eine einmalige, herausfordernde Angelegenheit, die mit vielen Unsicherheiten behaftet ist.

Como navegar no Unternehmensverkäufe? Welche Vorbereitungen sind essenziell und welche Tipps können den Übergang erleichtern?

In diesem Artikel adressieren wir die entscheidenden Fragen im Vorfeld eines Firmenverkaufs und bieten konkrete Tipps für Unternehmer. Ob es um den Verkauf einer GmbH, einer Einzelunternehmung geht, ob Transação de acções ou de activos – die Wahl der Verkaufsstrategie hat signifikante Auswirkungen auf den finanziellen Ertrag und die steuerlichen Aspekte des Verkaufs.

O nosso objetivo é ajudá-lo a iniciar o processo de venda. um guia completo que o ajudará sicher durch alle Schritte bis zur erfolgreichen Übergabe Ihrer Firma führt. Gemeinsam erkunden wir den besten Weg zu einem erfolgreichen Unternehmensverkauf.

Preparar a venda: um guia completo

Die Entscheidung, Ihr Unternehmen zu verkaufen, markiert einen entscheidenden Wendepunkt, nicht nur für Sie als Inhaber, sondern auch für das gesamte Unternehmen. Eine sorgfältige Vorbereitung ist unerlässlich, um den Verkaufsprozess erfolgreich zu gestalten. Die Gründe für den Verkauf können vielfältig sein, von persönlichen Lebensveränderungen bis hin zu strategischen Neuausrichtungen. Unabhängig von der Unternehmensgröße erfordert jeder Verkauf eine individuelle Herangehensweise, die sowohl die Besonderheiten des Unternehmens als auch die Marktnachfrage berücksichtigt.

Gründe und Vorbereitungen:

Ein tiefgehendes Wissen über die Verkaufsgründe hilft, den Verkaufsprozess zielgerichtet zu planen. Ob es sich um den Wunsch nach Ruhestand, die Verfolgung neuer beruflicher Herausforderungen oder um strukturelle Veränderungen im Markt handelt – jede Motivation benötigt eine angepasste Strategie. Wichtig ist eine umfassende Bewertung der Firmen, eine klare Definition der Rolle der Eigentümer im Übergangsprozess und eine sorgfältige Auswahl von Kontakten, die den Verkauf begleiten können.

Unternehmensgröße und Marktanalyse:

Die Größe des Unternehmens spielt eine wesentliche Rolle bei der Bestimmung der Zielgruppe potenzieller Käufer. Kleinere Firmen ziehen oft andere Käufertypen an als mittelständische oder große Unternehmen. Eine detaillierter Blick auf den Markt und die Einschätzung der aktuellen Nachfrage sind unverzichtbar, um den optimalen Zeitpunkt für den Verkauf zu bestimmen und um eine realistische Preisvorstellung zu entwickeln.

Competências:

Die Zusammenarbeit mit erfahrenen Nachfolgespezialisten kann von unschätzbarem Wert sein, besonders wenn es um die Ansprache der richtigen Käuferschicht geht und um das Vorgehen bei der Vorbereitung auf den Kauf zu optimieren. Der Schlüssel zum Erfolg kann auch in den eigenen Kontakten liegen – Netzwerke von Eigentümern, Branchenkollegen und andere Geschäftsbeziehungen können entscheidende Türen öffnen. Die Wahl des richtigen Nachfolgespezialisten als Berater und der Einsatz Ihres Netzwerks sollten Hand in Hand gehen, um die Sichtbarkeit Ihres Angebots zu maximieren.

Kühler Kopf:

Letztlich erfordert der erfolgreiche Verkauf eines Unternehmens eine nüchterne Analyse der eigenen Position und der Marktbedingungen. Halten Sie in jeder Phase des Prozesses den Kopf klar und orientieren Sie sich an den vorbereitenden Maßnahmen. Ohne eine umfassende Vorbereitung wird kaum der gewünschte Erfolg erzielbar sein.

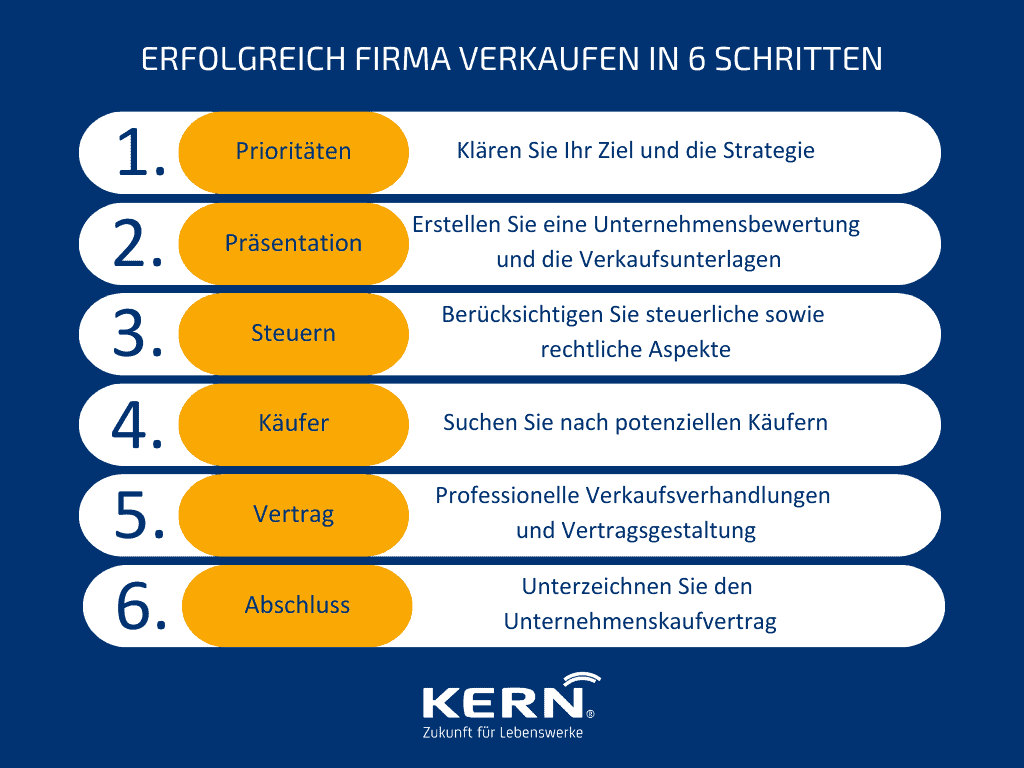

Firma verkaufen in 6 Schritten

Planen Sie den Prozess sorgfältig und gehen Sie Schritt für Schritt vor:

- Klären Sie Ihr Ziel und die Strategie: Überlegen Sie, warum Sie Ihr Unternehmen verkaufen möchten und was konkret verkauft werden soll. Legen Sie Ihre Prioritäten fest und sondieren Sie schon an dieser Stelle mit Experten die besten Lösungen.

- Preparar uma avaliação da empresa e os documentos de venda: Bestimmen Sie den Wert Ihres Unternehmens (Verhandlungspuffer einbauen) und erstellen Sie ansprechende Informationen und Präsentationen für potenzielle Käufer.

- Berücksichtigen Sie steuerliche sowie rechtliche Aspekte: Beachten Sie die steuerlichen Auswirkungen des Verkaufs und planen Sie entsprechend auch im rechtlichen Rahmen die Wünsche aus Punkt 1 mit ein.

- Suchen Sie nach potenziellen Käufern: Überlegen Sie, ob es interne Nachfolgeoptionen (MBO) gibt oder ob Sie externe Käufer suchen wollen (MBI und/oder strategische Investoren bis hin zu Finanzinvestoren). Nutzen Sie Netzwerke und professionelle Berater. Der Markt ist sehr schwer durchschaubar und ändert sich jeden Tag.

- Führen Sie professionell Verkaufsverhandlungen und gestalten Sie den Vertrag: Treffen Sie potenzielle Käufer, präsentieren Sie Ihr Unternehmen und verhandeln Sie den Verkaufspreis und die Vertragsbedingungen.

- Unterzeichnen Sie den Unternehmenskaufvertrag und übergeben Sie das Unternehmen: Feiern Sie den Abschluss des Vertrags (Wichtig als gutes Signal nach Innen und Außen) und beginnen Sie die Zusammenarbeit mit dem neuen Eigentümer zu Übergabe.

Klären Sie Ihr Ziel und die Strategie!

Porquê möchten Sie Ihr Unternehmen verkaufen?

Ihre Antwort auf diese Frage ist von entscheidender Bedeutung: Der Verkaufsgrund bildet den Ausgangspunkt für Ihre weitere Strategie im Nachfolgeprozess.

- A partir das dimensões Tempo e Dinheiro ergeben sich bereits verschiedene Ansätze für Ihre Planeamento da sucessão. Sollten Sie unter Zeitdruck stehen – weil Sie in einer Situação de emergência sind – dann werden Sie wahrscheinlich eine rasche Sucessão de empresas anstreben und sind auch bereit über den Preis das Tempo zu erhöhen.

- Wenn Sie gerne einen möglichst obter um preço de compra elevado möchten, sicher in der Auswahl des passenden Nachfolgers sein wollen, dann werden Sie dementsprechend verhandeln und die Zeit dafür nutzen, Ihr Unternehmen ideal auf den Verkauf vorzubereiten.

- No entanto, se pretender utilizar o beste Lösung für Ihre Kunden und Mitarbeiter anstreben, dann steht der hohe Kaufpreis nicht immer an erster Stelle und Sie werden Zeit in die Suche nach dem geeigneten Nachfolger für Ihr Unternehmen stecken.

Und ein weiterer Aspekt ist – wer aus dem engeren Familien- und Freundeskreis ist von der Unternehmensnachfolge noch berührt? Wen muss und möchten Sie mit ins Boot nehmen? Versuchen Sie nicht, den Venda da empresa im stillen Kämmerlein auszutragen. Lassen Sie Ihre Familiar an Ihren Gedanken, die Firma zu verkaufen oder zu übergeben, teilhaben.

Das Unternehmen für den Markt attraktiv machen

Nachdem Sie Ihre Verkaufsziele und -strategien geklärt haben, ist der nächste Schritt, Ihr Unternehmen für den Markt attraktiv zu machen. Dieser Prozess não só inclui uma atualização visual Ihrer Geschäftsräume oder eine Überarbeitung Ihrer Firmenwebseite. Es geht vielmehr darum, die inneren Werte Ihres Unternehmens hervorzuheben und potenzielle Käufer von dessen langfristigem Potenzial und der Stabilität zu überzeugen.

Beginnen Sie mit einer gründlichen Analyse Ihrer Unternehmensstrukturen und -prozesse. Optimieren Sie, wo es nötig ist, und stellen Sie sicher, dass Ihr Unternehmen auch ohne Sie als Inhaber erfolgreich am Markt agieren kann. Dies erhöht die Attraktivität für Käufer, die eine nahtlose Übernahme und Fortführung des Geschäfts anstreben.

Betrachten Sie auch die Größe und -positionierung im Markt. Wie steht Ihr Unternehmen im Vergleich zur Konkurrenz da? Eine starke Marktposition und ein klar definiertes Alleinstellungsmerkmal (USP) sind entscheidend, um das Interesse potenzieller Käufer zu wecken.

In diesem Stadium arbeiten Sie mit professionellen Beratern zusammen, die Erfahrung im Verkauf von Unternehmen Ihrer Größe und Branche haben. Sie können dabei helfen, die richtigen Kontakte zu potenziellen Käufern herzustellen.

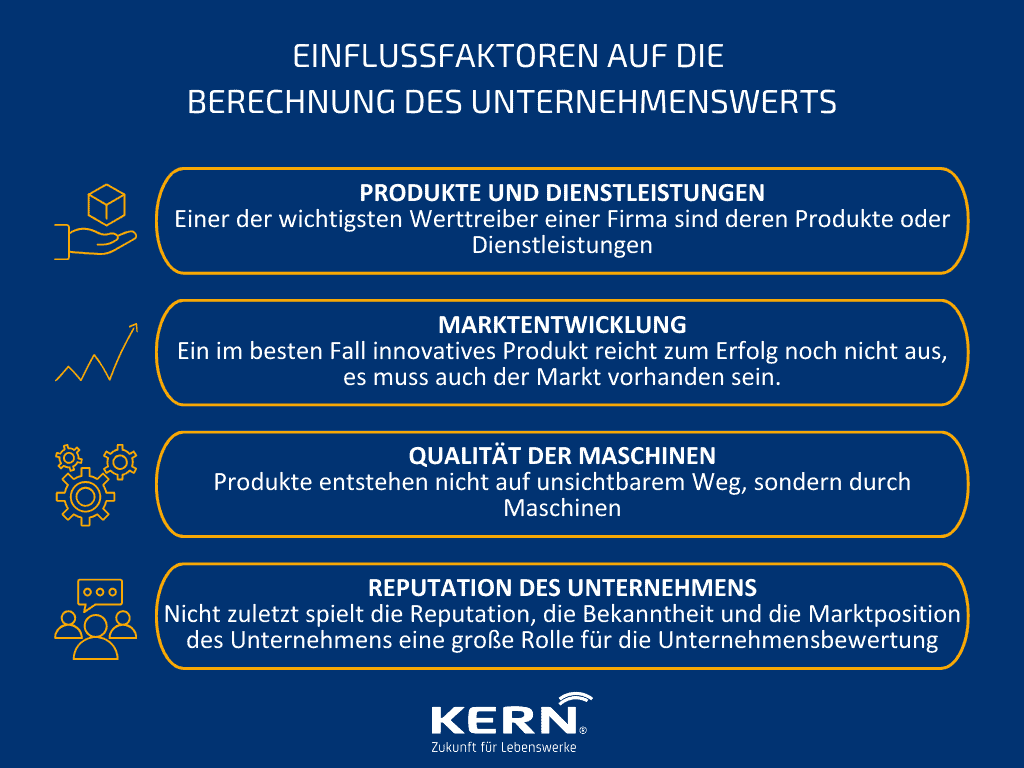

Preparar a avaliação da empresa e os documentos de venda

A base de qualquer venda de empresa é a Valor da empresa. A resiliente Calcular o valor da empresa, ist nicht nur eine Rechenaufgabe, die ein einfacher Unternehmenswertrechner übernehmen könnte. Es gibt viele Möglichkeiten und Einflussfaktoren, die Avaliação de empresas durchzuführen – weshalb die Ergebnisse der Methoden oft zur Bestimmung eines realistischen Verkaufspreises verglichen werden.

https://www.kern-unternehmensnachfolge.com/unternehmensbewertung-methoden/Deswegen entspricht der errechnete Wert eines Unternehmens auch nicht immer dem erzielbaren Verkaufswert bzw. Marktwert. Es kommen unterschiedliche Methoden für eine Firmenbewertung, je nach Verkaufsstrategie, zum Einsatz, wie z. B. das Multiple Verfahren, Discounted Cashflow Verfahren, Ertragswertverfahren oder das Método do valor da substância. Für eine erste Indikation Ihres Unternehmenswertes empfehlen wir Ihnen unseren kostenlosen Calculadora do valor da empresa.

Mit Ihrem Unternehmensberater bzw. M&A Berater zusammen, bestimmen Sie dann die zukünftigen Werttreiber und Stärken Ihres Unternehmens. Sie erstellen gemeinsam einen Wirtschaftsplan für die nächsten 3–5 Jahre, um den Unternehmenswert und damit auch den Verkaufspreis zu ermitteln und zu begründen.

Natürlich gehört auch die steuerliche Betrachtung Ihrer geplanten Nachfolge zu den wichtigen Vorbereitungsthemen. Mit welchen Steuern Sie beim Verkauf Ihres Unternehmens rechnen müssen, steht dabei unter anderem in Abhängigkeit von der gewählten Rechtsform Ihres Betriebes und, ob Sie sich für eine interne oder externe Nachfolgelösung decidir.

Definitiv relevante Steuern, mit denen Sie bei Ihrer individuellen Nachfolge-Situation rechnen müssen, sind die Imposto sobre o rendimento und, sollte es auch um zu übergebenden Grundbesitz innerhalb Deutschlands gehen, Imposto sobre as sucessões ou sobre as doações.

Aber auch für die Themen Venda de impostos da GmbH e Impostos sobre a venda de empresas gilt: Je früher Sie sich mit dem Thema befassen, desto besser kann die steuerliche Optimierung innerhalb des gesetzlichen Rahmens ausgeschöpft werden. Teilweise allerdings mit bis zu 7 Jahren Vorlaufzeit!

Wer seine subjektive “Herzblutrendite” hinzurechnet und damit tendenziell eine zu hohe Preisvorstellung hat, wird am Ende möglicherweise enttäuscht werden. Oder aber er gefährdet damit sogar die erfolgreiche Fortführung des Unternehmens. In einem ausführlichen Nota informativa werden die Stärken und auch die Einzigartigkeit Ihres Unternehmens präsentiert. Es soll Appetit auf Ihr Unternehmen machen.

Von der Strategie bis zur Unterschrift

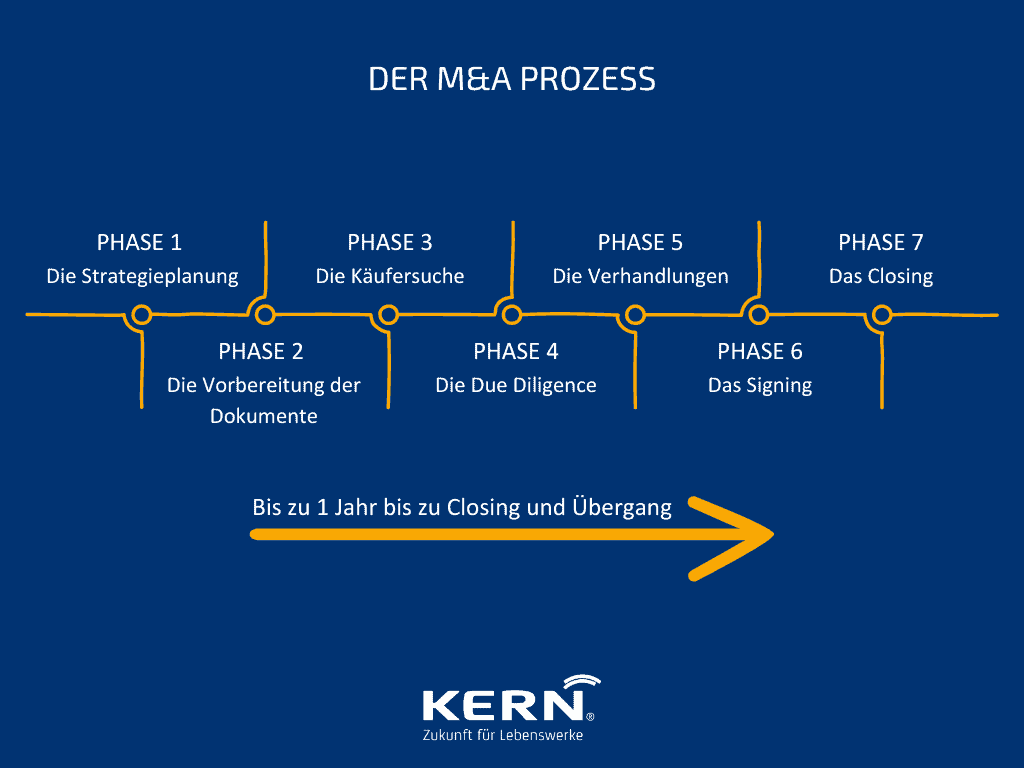

Nachdem die wesentlichen Unterlagen sorgfältig erstellt wurden, bewegen wir uns nun in die aktive Phase des Unternehmensverkaufs.

A importância de uma estratégia clara:

Bevor Sie mit der Marktansprache beginnen, ist es wichtig, eine klare Verkaufsstrategie zu haben. Diese Strategie sollte auf den zuvor erarbeiteten Unternehmensbewertungen und den erstellten Verkaufsunterlagen basieren. Überlegen Sie genau, welche Käufergruppe für Ihr Unternehmen am interessantesten sein könnte und wie Sie diese am besten erreichen. Dabei kann es sich um brancheninterne Käufer, strategische Investoren oder auch Finanzinvestoren handeln.

O papel dos peritos:

An diesem Punkt kann die Zusammenarbeit mit erfahrenen Transaktionsberatern einen signifikanten Unterschied machen. Diese Experten können nicht nur bei der Identifizierung potenzieller Käufer unterstützen, sondern auch wertvolle Einblicke in die aktuelle Marktnachfrage bieten. Ihre Expertise kann den Verkaufsprozess erheblich beschleunigen und dazu beitragen, den bestmöglichen Preis zu erzielen.

Preparação para a abordagem de mercado:

Bevor Sie den Markt aktiv ansprechen, stellen Sie sicher, dass alle Informationen über Ihr Unternehmen aktuell und ansprechend präsentiert sind. Dies beinhaltet nicht nur die physische Erscheinung Ihres Unternehmens, sondern auch Ihre Online-Präsenz. Eine professionelle Darstellung in allen Aspekten erhöht die Attraktivität Ihres Angebots und kann die Anzahl der Interessenten signifikant steigern.

Die Marktansprache / die Suche nach dem Käufer

Wenn kein Unternehmensnachfolger in der Familie existiert und auch kein Mitarbeiter für einen Aquisição pela administração (MBO) geeignet und willens ist, dann muss am Markt nach einem Käufer gesucht werden.

Auch hier zahlt sich ein weiteres Mal die Einschaltung eines transaktionserfahrenen, seriösen Nachfolgeberaters aus. Denn nur dieser kann eine diskrete und optimierte Käufersuche graças a processos claros e a uma rede forte!

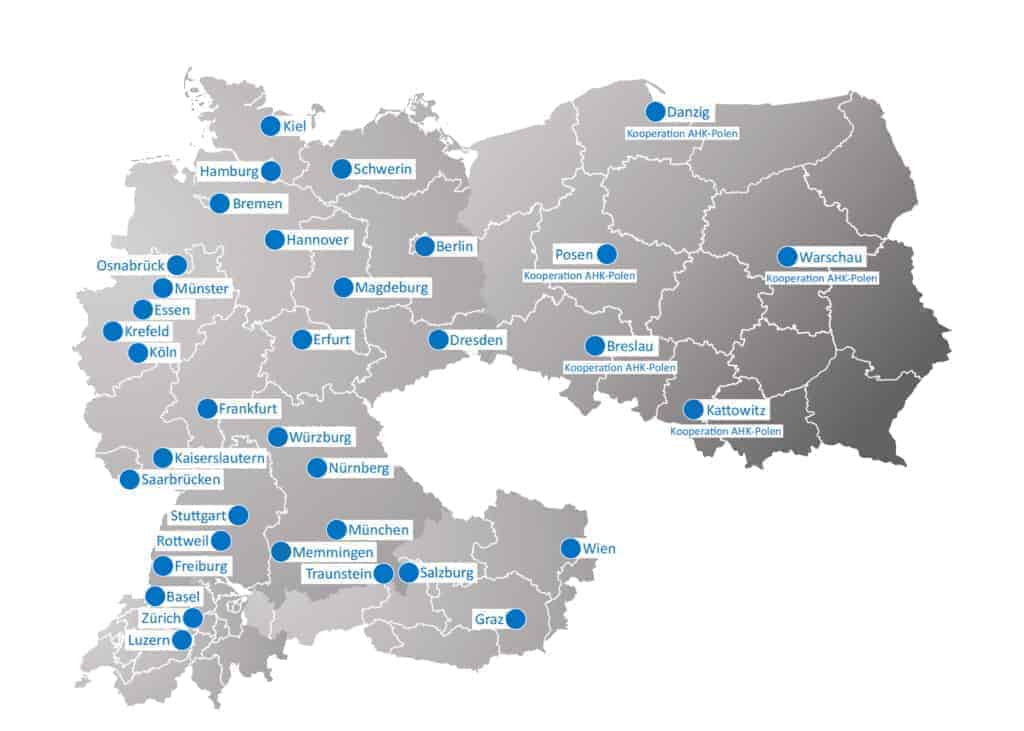

Gerade überregionale Netzwerke gewinnen aufgrund der Herausforderungen in der Käufersuche immer stärker an Bedeutung. An dieser Stelle ein kurzer Hinweis in „eigener Sache“: KERN – Unternehmensnachfolge. Erfolgreicher. ist mit seinen über 30 Standorten flächendeckend in Deutschland, Österreich, der Schweiz und Polen vertreten und verfügt über ein weit verzweigtes rede internacional mit mehreren tausend qualifizierten Kaufinteressenten (MBI) sowie mehr als 300.000 geprüften Investoren Profilen.

A isto juntamos a excelente manutenção de regionalen Netzwerke zu Banken, Steuerberatern, Rechtsanwälten und Verbänden mit den Vorteilen eines überregionalen Netzwerkes. Diese Kombination erhöht die Geschwindigkeit in Verkaufsprozessen enorm.

Vielleicht sind sogar aus dem beruflichen Umfeld Marktteilnehmer dabei, die Ihr Unternehmen gerne übernehmen möchten? Die Synergien die dadurch entstehen, könnten zu einem höheren Kaufpreis führen.

Também Investidores financeiros, capital empresarial, Gestão da adesão (MBI) – könnte eine attraktive Lösung für Ihr Unternehmen sein. Die Angst, die viele Unternehmer haben, ist wie kann ich mich auf die Suche nach einem Käufer machen, ohne dass es bei meinen Mitarbeitern und am Markt bekannt wird? Lassen Sie sich dabei gerne von einem consultor de sucessão profissional begleiten. Er wird für Sie anonym und diskret die Suche nach einem Käufer durchführen.

Excursus: Consultores de fusões e aquisições ou plataformas em linha?

Bei der Entscheidung, ob man einen M&A Berater und/oder eine Online-Plattform für den Verkauf eines Unternehmens wählt, ist es wichtig, die Vor- und Nachteile beider Optionen abzuwägen und die individuellen Bedürfnisse des Unternehmens zu berücksichtigen.

Consultor de fusões e aquisições / especialista em sucessão:

Vantagens:

1. Zugang zu potenziellen Käufern: M&A-Berater verfügen über ein großes Netzwerk von Interessenten, das sie diskret und anonym nutzen können, um den Verkauf Ihrer Firma zu beschleunigen.

2. conhecimentos e experiência: M&A-Berater sind erfahren im Verkauf von Unternehmen und können bei der Bewertung Ihrer Firma, Verhandlungen und dem Abschluss des Verkaufsprozesses behilflich sein. Ein höherer Verkaufserlös und ein sicherer Rahmen wiegen die Investitionskosten allemal auf.

3. alívio do trabalho: M&A-Berater übernehmen viele Aufgaben im Verkaufsprozess, sodass Sie sich um andere Dinge kümmern können. Der Zeitaufwand ist unglaublich hoch und wird häufig unterschätzt.

Desvantagens:

1. custos: Der Einsatz eines M&A-Beraters erfordert Investitionen, die je nach Transaktionshöhe bis zu 6-7% des Verkaufspreises ausmachen. Diese Kosten sind aufgrund des hohen Aufwands und der Expertise gerechtfertigt und am Ende erhält der Verkäufer auch häufig einen viel besseren Preis als ohne diese besondere Expertise

2. desafios de tempo: Transaktionen können eine längere Zeit in Anspruch nehmen (ein gutes Jahr ist immer zu kalkulieren) oder Käufer können unerwartet abspringen, was Ausdauer, Durchhaltevermögen und Disziplin erfordert.

Plataformas em linha:

Vantagens:

1. eficiência de custos: Der Verkauf über eine Online-Plattform ist in der Regel günstiger, da keine Beraterkosten anfallen, allerdings ist der Vergleich unfair, denn die wesentlichen Leistungen erbringt keine Börsenplattform

2. Größeres Publikum: Online-Plattformen bieten eine große Reichweite und wer sich ohne Berater rantraut, kann mit guter Vorbereitung auch weitesgehend die Anonymität bewahren.

Desvantagens:

1. Weniger Unterstützung: Online-Plattformen bieten deutlich weniger Unterstützung als M&A-Berater bei der Bewertung Ihrer Firma, Verhandlungen und dem Abschluss des Verkaufsprozesses. Es liegt in Ihrer Verantwortung, besonnen und emotionslos zu agieren, um Verhandlungsabbrüche zu vermeiden und die Komplexität aller Themen geht ohne Experten mehrheitlich nicht.

2. partes interessadas potencialmente não qualificadas: Auf Online-Plattformen können sich auch unqualifizierte oder unerfahrene Interessenten befinden, die den Verkaufsprozess unnötig in die Länge ziehen können oder sogar Daten von Ihnen mißbrauchen und eine ungewollte Öffentlichkeit herstellen

KERN bietet seit über 20 Jahren sowohl die Consultoria em fusões e aquisições als auch den Zugang zu den renommiertesten Online-Plattformen für den Verkauf von Unternehmen an. Sprechen Sie gerne unsere Experten darauf an.

A negociação da venda e a redação do contrato

Das erste, persönliche Kennenlernen ist ein wichtiger Impuls für die weiteren Schritte. Der berühmte erste Eindruck. Die potenziellen Käufer stellen sich beim Verkäufer vor und werben um das Unternehmen!

Auf der anderen Seite müssen Verkäufer ihr Unternehmen objektiviert, attraktiv und transparent präsentieren und die Stärken und Einzigartigkeit hervorheben. Nach Erhalt der ersten unverbindlichen Angebote, entscheidet der Verkäufer, mit wem man in Detailverhandlungen geht. Nach Unterzeichnung einer Absichtserklärung (eines sogenannten „carta de intenções“ oder kurz LOI) wird vom Käufer eine Sorgfaltsprüfung (o chamado Diligência devida oder kurz DD) durchgeführt. Parallel wird dazu häufig bereits an der Vertragsgestaltung gearbeitet.

In dieser Phase ist es wichtig, die Steuerexperten und Rechtsanwälte eng miteinzubeziehen, damit es später zu keinen Nachteilen oder unliebsamen Überraschungen kommt.

Unterzeichnung Unternehmenskaufvertrag und die Übergabe des Unternehmens

É o Acordo de compra da empresa assinado, há sem dúvida motivos para festejar! Desde o chamado Encerramento ist der wirtschaftliche Übergang erfolgt und das größte unternehmerische Risiko übergeben.

Nun beginnt die Zusammenarbeit mit dem neuen Eigentümer. Die Integration beider Kulturen (von Käufer und Verkäufer) ist ein sensibler Prozess, der sich über Monate, manchmal über Jahre erstreckt.

Ein wertschätzendes Miteinander ist Voraussetzung für den reibungslosen Vorgang.

Rechtliche Hürden und Fallstricke

Der Erfolg eines geplanten Firmenverkaufs kann durch verschiedene Faktoren und Fehler beeinflusst werden, die den Prozess negativ beeinträchtigen. Zeitdruck, ein Wertverlust des Unternehmens, Konflikte unter den Erben, mangelnde Kommunikation, unzureichende Planung und der Verzicht auf professionelle Hilfe können zu Problemen führen.

A hora errada kann dazu führen, dass Eigentümer unzureichend vorbereitet in Verhandlungen gehen und unrealistische Vorstellungen präsentieren. Klein- und mittelständische Unternehmen ohne ausreichende Ressourcen sind dabei besonders benachteiligt. Mehrheitlich machen Eigentümer nur einmal in ihrem Leben diesen wichtigen Schritt.

O Abhängigkeit von wenigen Kunden oder fehlende zweite Führungsebenen können den Erfolg eines Unternehmens gefährden. Eine frühe Diversifikation des Kundenstamms ist daher wichtig, um potenziellen Käufern Sicherheit zu bieten. Ebenso geben Mitarbeiter als Stellvertreter des Übergebers einem Nachfolger Sicherheit für die Entscheidung.

O Situação do mercado kann den erzielbaren Kaufpreis beeinflussen und den Verkauf verzögern oder zu niedrigeren bzw. höheren Preisen führen. Wettbewerbsdruck in der Branche kann den Verkauf negativ beeinflussen.

Expectativas de preços incorrectas seitens des Eigentümers und die mögliche Aufdeckung von Unstimmigkeiten in den Unternehmenszahlen, können Vertragsverhandlungen scheitern lassen.

Die gravierende Unterschätzung der Komplexität, die fehlende Expertise und überzogenes Kostenbewusstsein führen oft dazu, dass Eigentümer den Verkauf eigenständig durchführen wollen. Erfahrene Berater verfügen jedoch über ein umfangreiches Netzwerk potenzieller Käufer und können den Verkaufsprozess effizienter gestalten. Sie helfen bei der Erstellung von Exposés und sorgen für eine realistische Darstellung der Unternehmenssituation, was die Verhandlungssituation verbessert und die Chancen auf einen optimalen und besseren Verkaufspreis erhöht.

Firma verkaufen: Praxis-Tipps

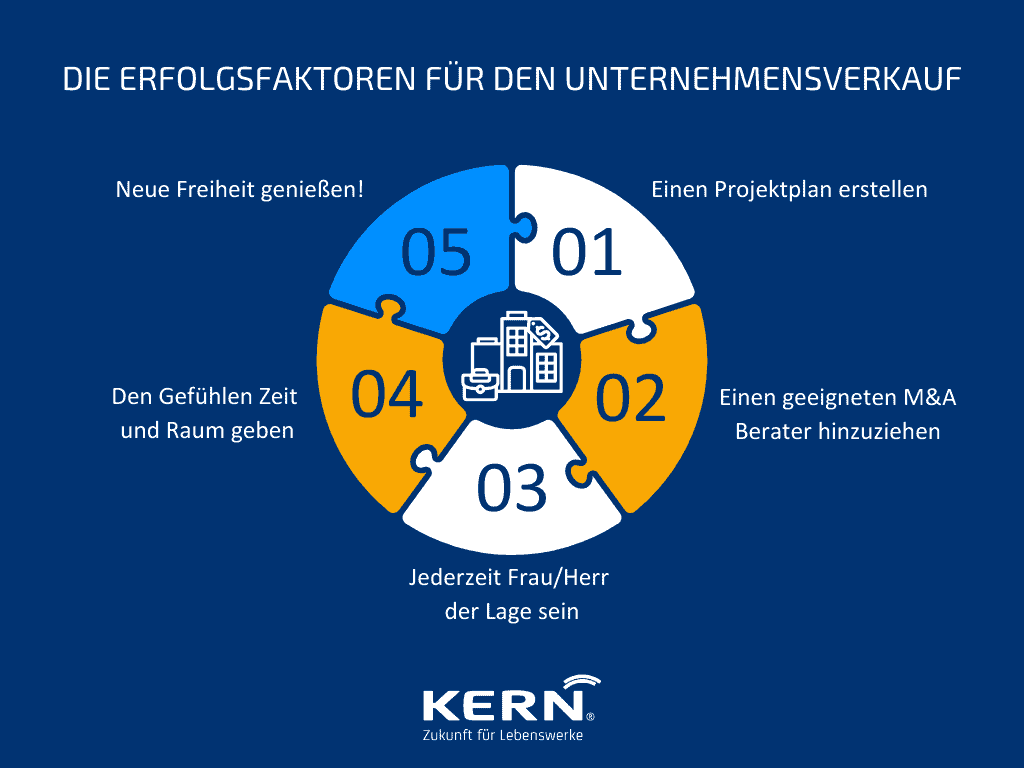

1. criar um plano de projeto

Viele Verkäufe scheitern, weil es keinen Plan und keine Vorbereitung gibt. Dies ist zugleich häufig dem Denken geschuldet, dass aconselhamento profissional demasiado caro wäre.

Der Prozess Ihre Firma zu verkaufen kostet jedoch auch eigene Arbeitszeit (und das ist nicht zu unterschätzen) und eigene Energie. Steuerliche Beratung und juristische Begleitung sind ebenfalls unumgänglich. Eine erfahrene M&A Beratung erfordert zwar eine Investition und zugleich o que o alivia consideravelmente neste processo moroso.

Se não houver um plano e uma estratégia clara que se siga, não há controlo de tempo e de custos. Um empreendimento incerto.

2. recorrer a um consultor de fusões e aquisições adequado

So wie Sie Experte in Ihrem Marktsegment sind, so gibt es Experten für die Consultoria de venda de empresastambém designados por consultores de fusões e aquisições. Estes acompanham-no e orientam-no no processo de Processo de F&A e estão sempre ao vosso lado como parceiros de treino.

Stellen Sie sicher, dass der Nachfolgeberater nur für Sie tätig wird, dass er in Ihrem alleinigen Interesse handelt. Neben dem O consultor de fusões e aquisições e o gestor de projectos benötigen Sie einen Consultor fiscal e advogado. Beide müssen auf das Thema “Firma verkaufen” und den rechtlichen und steuerlichen Folgen gute Kenntnisse haben und zu einem frühen Zeitpunkt ser informados dos seus planos. Normalmente, o consultor de fusões e aquisições coordena tudo isto.

3. ser uma mulher/mestre da situação em todos os momentos

Einen Betrieb zu verkaufen ist im Leben eines Unternehmers meist ein einmaliges Projekt. Seien Sie auf das Unvorhergesehene vorbereitet. Wie Sie Ihr Unternehmen führen, so sollten Sie auch das Projekt „Firma verkaufen“ führen. Geben Sie den Prozess in erfahrene Hände und überlassen Spezialisten die Umsetzung. Selbstverständlich bleiben Sie, der Unternehmer, die Unternehmerin, dabei immer der Entscheider und in Ihrer Freiheit unberührt.

Kommunizieren Sie im passenden Moment (wenn die Tinte trocken ist) zeitnah, offen und transparent. Planen Sie genug Zeit ein – machen Sie sich soweit wie möglich frei vom Tagesgeschäft, machen Sie sich perspektivisch überflüssig! Dann funktioniert der Übergang danach ebenfalls besser.

Der Prozess ist anstrengend, es ist ein Marathon und kein Sprint – bereiten Sie sich mental gut vor und akzeptieren Sie innerlich, dass ein Procedimento de venda da empresa leva o seu tempo!

4. Den Gefühlen Zeit und Raum geben

Geben Sie sich genug Zeit, vergessen Sie nicht die emotionale Seite. Das Schlimmste ist, wenn Sie am Tag vor dem Notartermin den Termin absagen – weil Sie noch nicht soweit sind.

Wir haben das nicht nur einmal erfahren! Holen Sie Ihre Familie und enge Freunde ins Boot. Suchen Sie sich eine neue Aufgabe, auf die Sie sich freuen können! Planen Sie Ihren dritten Lebensabschnitt, und feiern Sie Ihre neue Freiheit.

Mehr über das Thema „Loslassen“ erfahren Sie in dem Buch „Unternehmensnachfolge – Die Kunst des Loslassens“ von Nils Koerber, Gründer von KERN.

Conclusão

Die erfolgreiche Veräußerung eines Unternehmens erfordert eine sorgfältige Planung und Durchführung. In diesem Text haben Sie wichtige Schritte behandelt, angefangen bei der Klärung der Verkaufsziele und -strategien bis hin zur Vertragsunterzeichnung und Übergabe.

Wenn Sie professionelle Unterstützung bei Ihrem Nachfolgeprozess wünschen, laden wir Sie herzlich zu einem kostenfreien Beratungsgespräch mit unseren KERN-Experten ein.

FAQ – Häufige Fragen

Quais são os factores mais importantes a ter em conta na venda de uma empresa?

Beim Verkauf einer Firma sind die wichtigsten Faktoren die Bewertung des Unternehmens, die Identifizierung potenzieller Käufer und die Verhandlung der Verkaufsbedingungen, einschließlich des Preises, der Vertragsbedingungen und des Übergabeprozesses. Es ist auch wichtig, rechtliche und steuerliche Aspekte zu berücksichtigen, um einen reibungslosen und erfolgreichen Verkauf zu gewährleisten.

Welche Fehler machen Unternehmer häufig, wenn sie versuchen, ihr Unternehmen zu verkaufen?

Unternehmer machen häufig den Fehler, den Wert ihres Unternehmens nicht richtig einzuschätzen und überhöhte Preisvorstellungen zu haben, was potenzielle Käufer abschrecken kann. Außerdem vernachlässigen sie manchmal die Vorbereitung und Präsentation ihrer Unterlagen und Informationen, was zu einem Mangel an Transparenz und Vertrauen seitens der potenziellen Käufer führen kann.

Como é que posso preparar a minha empresa para uma venda bem sucedida?

Um Ihr Unternehmen auf einen erfolgreichen Verkauf vorzubereiten, ist es wichtig, Ihre Unterlagen und Informationen gründlich zu organisieren und aufzubereiten, um potenziellen Käufern einen transparenten Einblick zu ermöglichen. Zudem sollten Sie Ihre finanzielle und rechtliche Situation überprüfen, etwaige Schwachstellen beheben und Ihr Geschäftsmodell sowie Ihre Wachstumspotenziale klar kommunizieren, um den Wert Ihres Unternehmens zu steigern und potenzielle Käufer zu überzeugen.

Wie kann ich den bestmöglichen Preis für mein Unternehmen aushandeln?

Um den bestmöglichen Preis für Ihr Unternehmen auszuhandeln, sollten Sie eine starke Verhandlungsposition aufbauen, indem Sie den Wert Ihres Unternehmens betonen, potenzielle Käufer sorgfältig prüfen und alternative Optionen in Betracht ziehen. Ein guter Verhandlungsansatz beinhaltet auch die Bereitschaft, flexibel zu sein und eine Win-Win-Situation anzustreben.

Quanto tempo demora normalmente o processo de venda de uma empresa?

Die Dauer des Verkaufsprozesses eines Unternehmens kann stark variieren, abhängig von der Komplexität des Unternehmens, der Branche, dem Marktumfeld und den Verhandlungen mit potenziellen Käufern. In der Regel kann der Prozess bis zu einem Jahr oder länger dauern.

Wie kann ich einen reibungslosen Übergang für meine Mitarbeiter und Kunden sicherstellen?

Um einen reibungslosen Übergang für Mitarbeiter und Kunden zu gewährleisten, ist eine offene und transparente Kommunikation während des Verkaufsprozesses entscheidend. Es ist wichtig, die betroffenen Parteien frühzeitig einzubeziehen, klare Informationen bereitzustellen und einen klaren Aktionsplan für den Übergang zu entwickeln, um Vertrauen und Kontinuität zu gewährleisten. Dies allerdings nur, wenn wirklich Sicherheit in der Nachfolge gegeben ist.

Woher weiß ich, ob mein Unternehmen zum Verkauf bereit ist?

Ihr Unternehmen ist zum Verkauf bereit, wenn es finanziell stabil ist, über nachhaltige Geschäftsprozesse und ein differenziertes Produkt-/Dienstleistungsangebot für die Zukunft verfügt, eine klare Wachstumsstrategie hat und Sie als Eigentümer bereit sind, sich vom Unternehmen zu trennen.

Welche verschiedenen Arten von Käufern könnte ich antreffen?

Sie könnten verschiedene Arten von Käufern antreffen, darunter strategische Käufer, die Ihr Unternehmen als Teil ihrer Wachstumsstrategie erwerben möchten, Finanzinvestoren, die nach renditestarken Investitionen suchen, oder Managementteams und Einzelpersonen, die das Unternehmen übernehmen möchten.

Was sind die wichtigsten Faktoren, auf die Käufer bei einem Unternehmen achten?

Käufer achten in der Regel auf Faktoren wie die finanzielle Performance und Stabilität des Unternehmens, das Marktpotenzial, die Kundenbasis und Verträge, das Wachstumspotenzial, die Mitarbeiter, die Wettbewerbssituation sowie rechtliche und regulatorische Aspekte.

Was sollte ich während der Due-Diligence-Prüfung erwarten?

Während der Due-Diligence-Prüfung können Käufer eine umfassende Überprüfung Ihrer Unterlagen, Finanzen, Verträge, rechtlichen Angelegenheiten und anderer relevanter Aspekte durchführen, um Risiken und Chancen zu bewerten. Sie sollten auf detaillierte Fragen, Dokumentenanfragen und Prüfungsprozesse vorbereitet sein.

Quais são as implicações fiscais da venda de uma empresa?

Der Verkauf eines Unternehmens kann steuerliche Auswirkungen haben, die von der Rechtsform des Unternehmens und den geltenden Steuergesetzen abhängen. Es ist ratsam, steuerlichen Rat einzuholen, um die steuerlichen Konsequenzen des Verkaufs zu verstehen und mögliche Steueroptimierungsstrategien zu prüfen.