According to Federal Statistical Office werden 1960 geborene Männer 76 Jahre und Frauen 83 Jahre alt. Statistisch haben die heute 63-jährigen Firmeninhaber noch zwischen 13 und 20 Jahren Zeit, ihre organise succession in the family business in an orderly manner.

Wenn Sie Ihre Nachfolge rechtzeitig planen wollen, stehen Ihnen verschiedene Modelle zur Auswahl. Hier erhalten Sie einen Überblick:

Table of contents

Nachfolgeregelung Familienunternehmen in der Übersicht

Family-Buy-Out: Familieninterne Übergabe

Management buy-in (MBI): Sale to external parties

Management-Buy-out (MBO): Übergabe an Mitarbeitende

Conversion into a foundation

Die Notfallplanung für Unternehmer und Unternehmen

Zeitpläne für Unternehmensnachfolge im Familienunternehmen fixieren

When is a company sale advisable?

Nachfolgeregelung Familienunternehmen in der Übersicht

In den meisten Fällen wird die Nachfolge in Familienunternehmen über zwei Lösungen umgesetzt: Durch einen innerfamiliären Wechsel oder dem Verkauf an Dritte. Welche das sind und welche Vor- bzw. Nachteile jedes Modell mit sich bringt, zeigen wir Ihnen hier.

Family-Buy-Out: Familieninterne Übergabe

In the case of a family-internal succession, the Eigentum und die Kontrolle des Unternehmens von einer Generation auf die nächste Generation innerhalb derselben Familie übertragen. This approach presumably ensures for the majority that the values and traditions that have made the company successful are maintained.

Advantages:

The Kontrolle über die Zukunft des Unternehmens stays in the family.

The Heritage and family values können bewahrt werden.

The Nachfolgeprozess verläuft in der Regel reibungsloser und weniger störend als der Verkauf an einen Außenstehenden.

Für die Mitarbeiter ändert sich gefühlt auf den ersten Blick wenig. Im Fortgang können auch im Generationswechsel Mitarbeiter bedeutsamen Änderungen unterliegen.

Familienmitglieder, die nicht am Tagesgeschäft beteiligt sind, können dennoch von den finanziellen Erträgen profitieren.

Disadvantages:

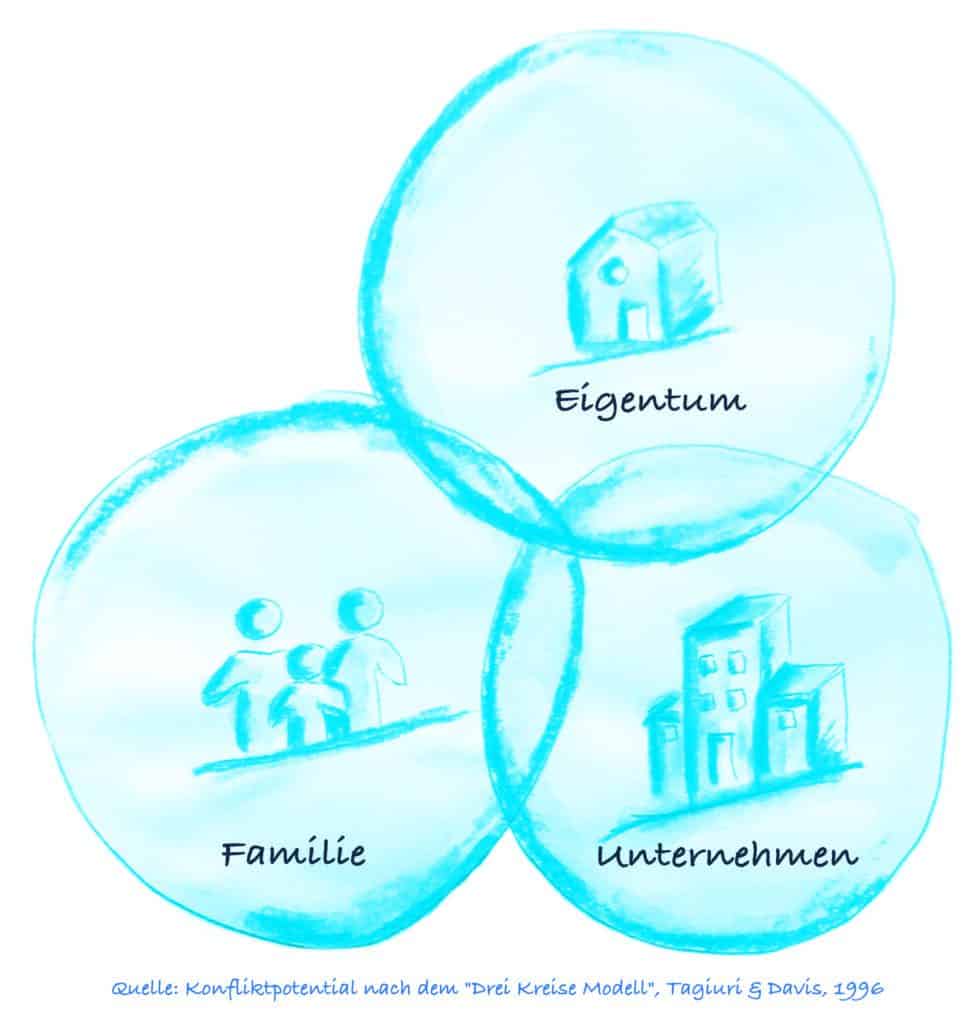

Familiendynamik (Überschneidungen der Systeme Familie und Firma) kann die Making decision-making more difficult und Konflikte herbeiführen.

Succession planning requires a lot of time and resources from family members, die möglicherweise bereits mit anderen Aufgaben im Alltag beschäftigt sind.

Interne Versetzungen führen nicht immer dazu, dass die beste Person für die Stelle ausgewählt wird, da familiäre Beziehungen eine größere Rolle spielen können als Qualifikationen oder Erfahrung.

Management buy-in (MBI): Sale to external parties

The sale to external investors can give the family und den Gesellschaftern einen finanziellen Erlös bringen und es ermöglichen, sich zu einem Stichtag ganz aus dem Unternehmen zurückzuziehen. Allerdings bedeutet dies mehrheitlich, dass sie die Kontrolle über die zukünftige Ausrichtung des Unternehmens verliert.

On the other hand, an MBI can ideally ensure that the Corporate culture beibehalten wird, während gleichzeitig Fresh ideas and perspectives durch ein neues Management ermöglicht werden.

Advantages:

Durch den Verkauf an einen externen Nachfolger können Mittel generiert werden, die das Familienunternehmen nutzen kann, um in andere Möglichkeiten zu investieren, Schulden zu begleichen oder einfach den neuen Lebensabschnitt zu genießen.

The entry of an external investor can perspectively Increase the valuation of the company und damit zu einem attraktiven Verkaufserlös führen.

An MBI can improve the Leistung und Wettbewerbsfähigkeit des Unternehmens verbessern, indem neue Perspektiven, Fähigkeiten und Fachkenntnisse eingebracht werden. Das mag innerfamiliär manchmal langwieriger sein.

Die Einführung eines neuen Managements kann es für die Familie leichter machen, Emotionen von geschäftlichen Entscheidungen zu trennen.

Ein MBI bietet Familienunternehmern die Möglichkeit, sich zur Ruhe zu setzen und die Früchte ihrer Arbeit zu genießen, während sie das Unternehmen in fähige Hände übergeben

Disadvantages:

The sale of a family business means that the shareholders Kontrolle über den Betrieb, den Entscheidungsprozess und die zukünftige Ausrichtung verlieren.

Die neuen Eigentümer oder externen Manager haben möglicherweise Different values, goals and ideas from the familywhich can cause cultural problems in the existing structures.

A family business has its einzigartige Identität und Geschichte, die während des Verkaufsprozesses oder durch ein MBI verloren gehen kann.

Externe Käufer oder Manager können ihr eigenes Team mitbringen, was zum Verlust von Arbeitsplätzen für bestehende Mitarbeiter führen kann, die schon lange im Familienunternehmen tätig sind (natürlich immer im Rahmen der gesetzlichen Vorgaben zum Schutz der Arbeitnehmer)

Management-Buy-out (MBO): Übergabe an Mitarbeitende

Ein beliebter Ansatz für die Nachfolge in Familienunternehmen ist die Übergabe an die Mitarbeiter, bei der potenzielle Nachfolger innerhalb des Unternehmens identifiziert und gefördert werden. In der Regel handelt es sich hierbei um aktuelles Führungspersonal.

Diese Methode ermöglicht einen nahtlosen Übergang der Nachfolge, da die neue Führungskraft bereits mit der Kultur, den Werten und den Abläufen des Unternehmens vertraut ist.

Advantages:

Secures the Kontinuität des Familienunternehmens durch die Weitergabe von Eigentum und Management an fähige Mitarbeiter oder ein Managementteam.

Sorgt für einen reibungslosen Übergangsprozess sowohl für das scheidende Familienmitglied als auch für den neuen Mitarbeiter/das neue Managementteam.

Helps, Retain key employees, die andernfalls aufgrund der Ungewissheit über ihre Zukunft im Unternehmen gehen könnten.

Can lead to a erhöhten Motivation und Loyalität unter den Mitarbeitern führen, die die Möglichkeit erhalten, Eigentümer oder Manager des Unternehmens zu werden.

Disadvantages:

Kann zu Konflikten in der Familie führen, wenn Mitglieder different opinions darüber haben, wie die Nachfolgeregelungen im Detail erfolgen sollen.

Der ausgewählte Mitarbeiter oder das Managementteam verfügt möglicherweise nicht über genügend Erfahrung, Fähigkeiten oder Kenntnisse, um das Unternehmen mit Erfolg zu führen.

Dem scheidenden Chef fällt es möglicherweise schwer, die Giving up control and decision-making power, was zu einer Herausforderung am Arbeitsplatz werden kann. Dies gilt jedoch auch bei allen anderen Lösungen.

Conversion into a foundation

In seltenen Fällen kann die Überführung des Unternehmens in eine Stiftung ein effektiver Weg sein, um Kontinuität zu gewährleisten und gleichzeitig das Erbe und die Werte der Gründerfamilie zu schützen. Eine Stiftung kann als neutrale Instanz fungieren, die die Verwaltung des Unternehmens überwacht und deren Vorstand aus Familienmitgliedern und anderen Experten besteht.

Advantages:

Sichert die Kontinuität des Familienunternehmens durch eine Structured and organised succession planning. Die Erträge können auch weiterhin der Familie zugutekommen.

Offers tax advantages sowohl für die Familienmitglieder, die ihr Vermögen in die Stiftung einbringen, als auch für die Stiftung selbst.

Offers a Mechanismus für philanthropische Aktivitäten und gesellschaftliches Engagement und trägt dazu bei, einen positiven Ruf für das Unternehmen aufzubauen.

Disadvantages:

Can be used for Loss of control or influence over the company führen, insbesondere wenn Nicht-Familienmitglieder an der Verwaltung der Stiftung beteiligt sind.

Erfordert eine sorgfältige Abwägung potenzieller Interessenkonflikte zwischen Familienmitgliedern, die sowohl im Unternehmen als auch in der Stiftung tätig sind.

Könnte aufgrund der Größe oder Komplexität nicht für alle Familienunternehmen infrage kommen.

Responsible ownership

Die Übernahme von Verantwortung ist ein new and much discussed concept of the Company succession. Es dreht sich in erster Linie um den Wunsch von Unternehmensgründern, sicherzustellen, dass ihr Unternehmen weiterhin nach ihren Vorstellungen geführt wird und die Nachfolger die gleichen Ziele verfolgen. Viele Unternehmer streben dies an, wenn sie nach einem Nachfolger suchen. Gleichwohl ist das Modell von Verantwortungseigentum viel weitreichender und häufig nicht so wirtschaftlich attraktiv für den Übergeber, wie ein klassischer Verkauf.

Derzeit sind gemeinnützige Foundations, Family Foundations, Double Foundations or Foundations & Co. gängige Modelle, die dazu beitragen können, die Ziele der Verantwortungsübernahme zu erreichen, aber diese Ansätze sind rechtlich und steuerlich komplex und daher weniger flexibel.

Die genaue rechtliche Struktur für Verantwortungseigentum ist derzeit noch ungewiss; es gibt jedoch einen Gesetzentwurf, der einige Regelungen vorschlägt:

- Der jährliche Reingewinn der GmbH-VE gehört ausschließlich dem Unternehmen und nicht den Gesellschaftern.

- Das Vermögen bleibt direkt an die Erfüllung des beabsichtigten Zwecks gebunden.

Bei diesem Ansatz der Unternehmensnachfolgeplanung – anstelle einer Vererbung oder eines Verkaufs – arbeitet das Unternehmen unabhängig weiter, aber unter sorgfältiger Verwaltung durch Treuhänder.

Die Notfallplanung für Unternehmer und Unternehmen

Es ist kein Geheimnis, dass das Risiko einer unerwarteten Nachfolgesituation durch Tod oder schwere Krankheit mit zunehmendem Alter steigt. Ein Unfall oder eine schwere Krankheit kann einen Firmeninhaber auch weit vor dem Erreichen des Ruhestandsalters sprichwörtlich aus der unternehmerischen Bahn werfen. Grundsätzlich ist ein durchdachter Notfallplan ein “must have” für jeden Unternehmer und jede Unternehmerin – vollkommen unabhängig vom Alter.

Aus diesem Grund gehört der unternehmerische Emergency plan zu den wichtigsten Vorsorgeinstrumenten für Firmeninhaber. Allerdings gehört er auch zu den am meisten vernachlässigten Vorkehrungen. Denn rund 70 % of all entrepreneurs have no or inadequate emergency preparedness. Dabei regelt eine sorgfältig gepflegte unternehmerische Notfallakte die wesentlichen geschäftlichen und persönlichen Nachfolgethemen. Dadurch erleichtert sie die Unternehmensnachfolge im Familienunternehmen und sicher explizit den Fortbestand einer Firma. Dazu gehört unter anderem:

- A representative who has been consulted and agreed with a Substitute regulation and a written Emergency plan. Es hilft übrigens nicht, seinen Ehepartner als Stellvertreter einzusetzen. Eine solche Vertreterregelung wäre unter anderem obsolet, wenn einem Ehepaar auf einer gemeinsamen Urlaubsreise etwas zustößt.

- A Advisory board regulation für Unternehmen ab etwa 15 Mitarbeitern. Ein Advisory Board ist ein kostengünstiges Instrument. Dabei kann er den Firmeninhaber in strategischen Fragen unterstützen und im Notfall kurzfristig die operative Führung des Unternehmens übernehmen.

- Clear Powers of attorney: Dazu zählen Privatvollmachten und Kontovollmacht für die Firmen- und Privatkonten sowie eine Handlungsvollmacht oder Prokura für den Stellvertreter.

- Das mit den Gesellschaftsverträgen synchronisierte Entrepreneur’s will.

- Other documents such as a Übersicht wesentlicher Geschäftspartner, Kunden oder Lieferanten. And quite banal: A Schlüssel- und Passwortliste.

Zeitpläne für Unternehmensnachfolge im Familienunternehmen fixieren

The drafting of the will usually also answers the 3 Ws of generational change: Whe will Wan Wen übergeben?

If a suitable and willing successor is available in the entrepreneurial family, he or she should join the company in good time. It is recommended that one Zeitplan für die Übergabe der operativen Führung im Unternehmen und den Übergang des Vermögens zu erarbeiten.

In der Praxis findet der Vermögensübergang aufgrund eines schrittweisen Anteilsübergangs oft nach dem Übergang der Führung statt. In diesem Zusammenhang bietet sich die Erarbeitung einer Business valuation on in order to value of the company in the estate.

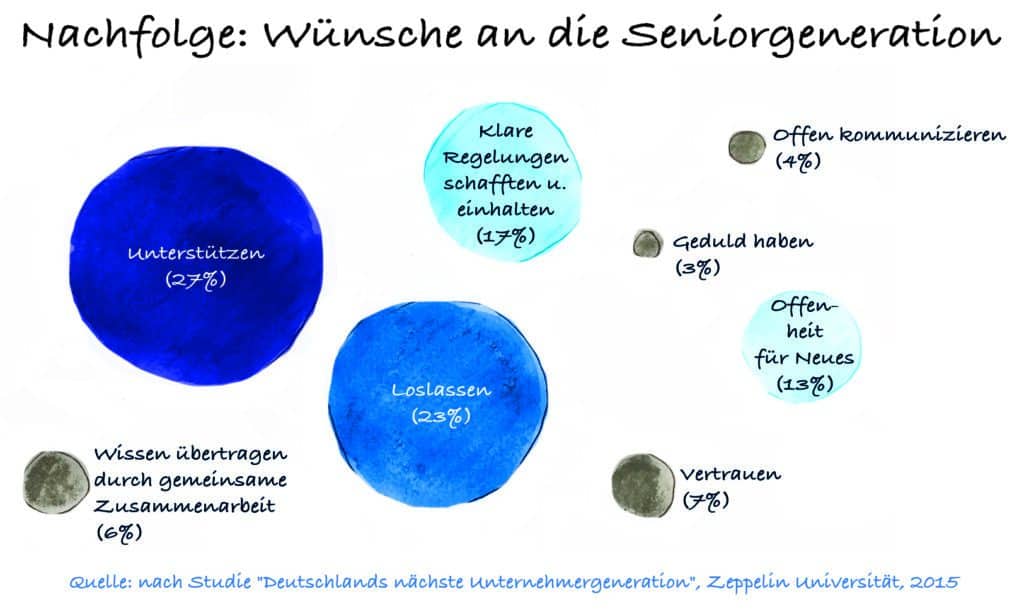

Die zunehmende Freiheit und große Auswahl beruflicher Perspektiven sowie ein immer noch gut laufender Arbeitsmarkt sorgen aktuell dafür, dass sich Kinder aus Unternehmerfamilien mehrheitlich gegen einen familieninternen Generationswechsel entscheiden. Somit sind viele familiengeführte Firmen bereits heute von einem Lack of entrepreneurs threatened.

Expertentipp: Einsatz von Fremdmanagement prüfen

If the company is to remain in family ownership, a Fremdmanager eine mögliche Alternative. Ein erfahrener Fremdmanager könnte dem Junior mit seinem Know-how zur Seite stehen und dem Unternehmen zusätzlich wertvolle Impulse von außen geben. Die Suche und Einarbeitung eines solchen familienfremden Geschäftsführers erfordert eine sorgfältige Planung und dauert üblicherweise mehrere Monate.

When is a company sale advisable?

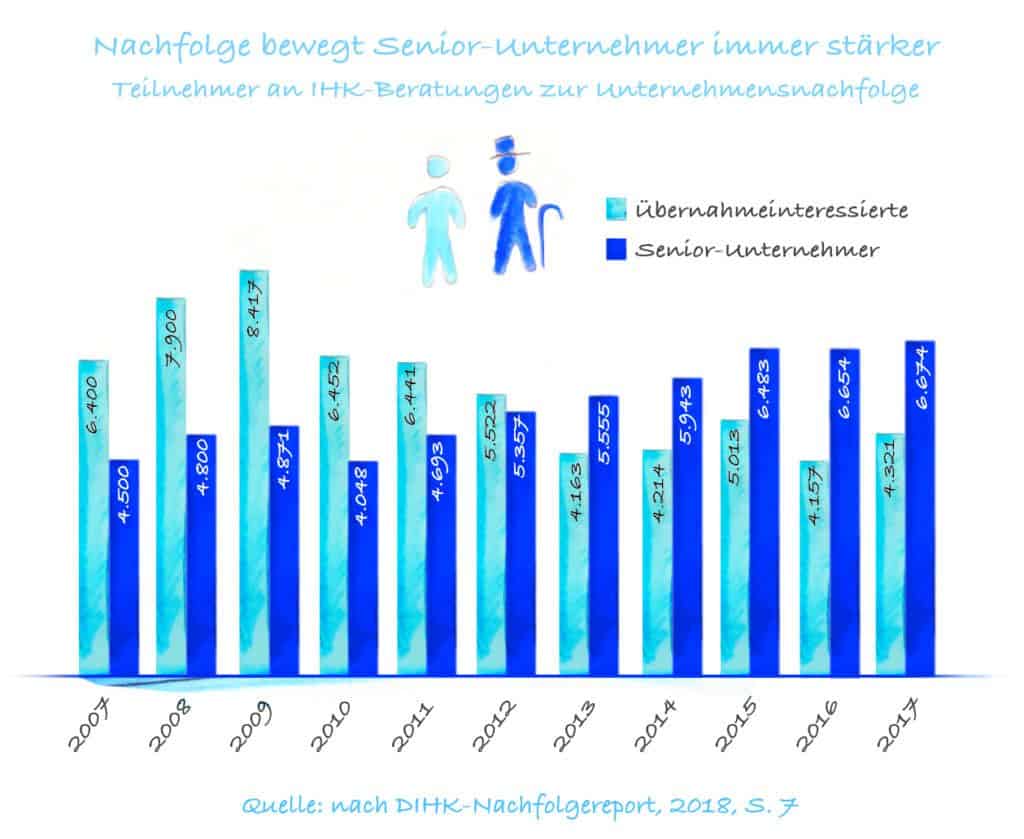

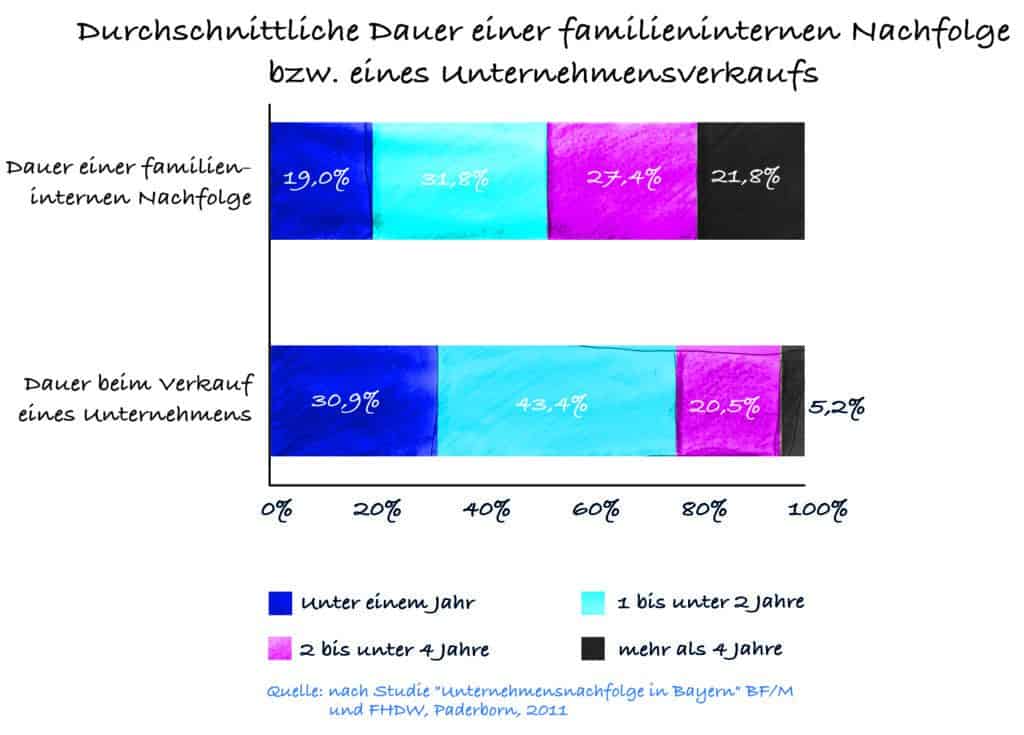

Jedoch kommt häufig weder ein familieninterner Generationswechsel noch der Einsatz eines Fremdmanagers infrage. Then a Company sale another alternative. Seniorunternehmer sollten diesen Fall frühzeitig vorbereiten. Schließlich dauert eine externe Unternehmensnachfolge doch durchschnittlich ein bis drei Jahre.

Für Unternehmer ist es daher hilfreich, sich bereits frühzeitig mit dem Generationswechsel zu beschäftigen. Erstmals sollten Unternehmer ab dem 55. Lebensjahr über die Nachfolgeregelung im Familienunternehmen nachdenken. Because a business succession, unlike other projects, is a life decision that takes time to prepare.

Unsere tägliche Beratungspraxis und unterschiedliche Studien zeigen: Ein später Firmenverkauf erschwert einen erfolgreichen Stabwechsel. Zwei mögliche Ursachen sind eine nachlassende Innovationskraft, kombiniert mit einem zunehmenden Investitionsstau.

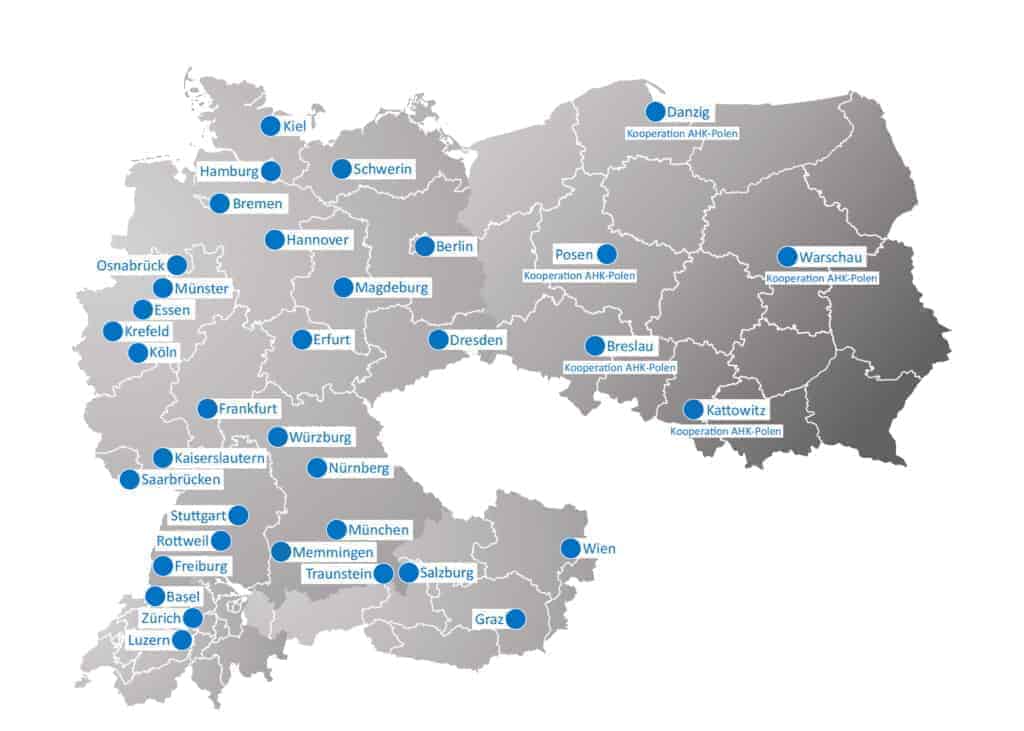

Aus diesem Grund zahlt sich eine frühzeitige und gründliche Vorbereitung des Firmenverkaufs in wirtschaftlich guten Zeiten aus. Die Begleitung des Stabwechsels durch transaktionserfahrene Spezialisten ist an investment with a high return. Thanks to their experience, these straight Emotional business successions zielorientiert und erkennen frühzeitig mögliche Konflikte. Damit verringern sie den zeitlichen und finanziellen Aufwand des Prozesses und ersparen den beteiligten Parteien emotionalen Stress.