A Share Deal (SD) bezeichnet den Erwerb von Unternehmensanteilen und stellt eine der häufigsten Transaktionsformen bei Unternehmensverkäufen dar. Während beim Asset Deal einzelne Wirtschaftsgüter übertragen werden, erwirbt der Käufer beim SD die Gesellschaftsanteile und tritt damit in die Rechtsstellung als Gesellschafter ein.

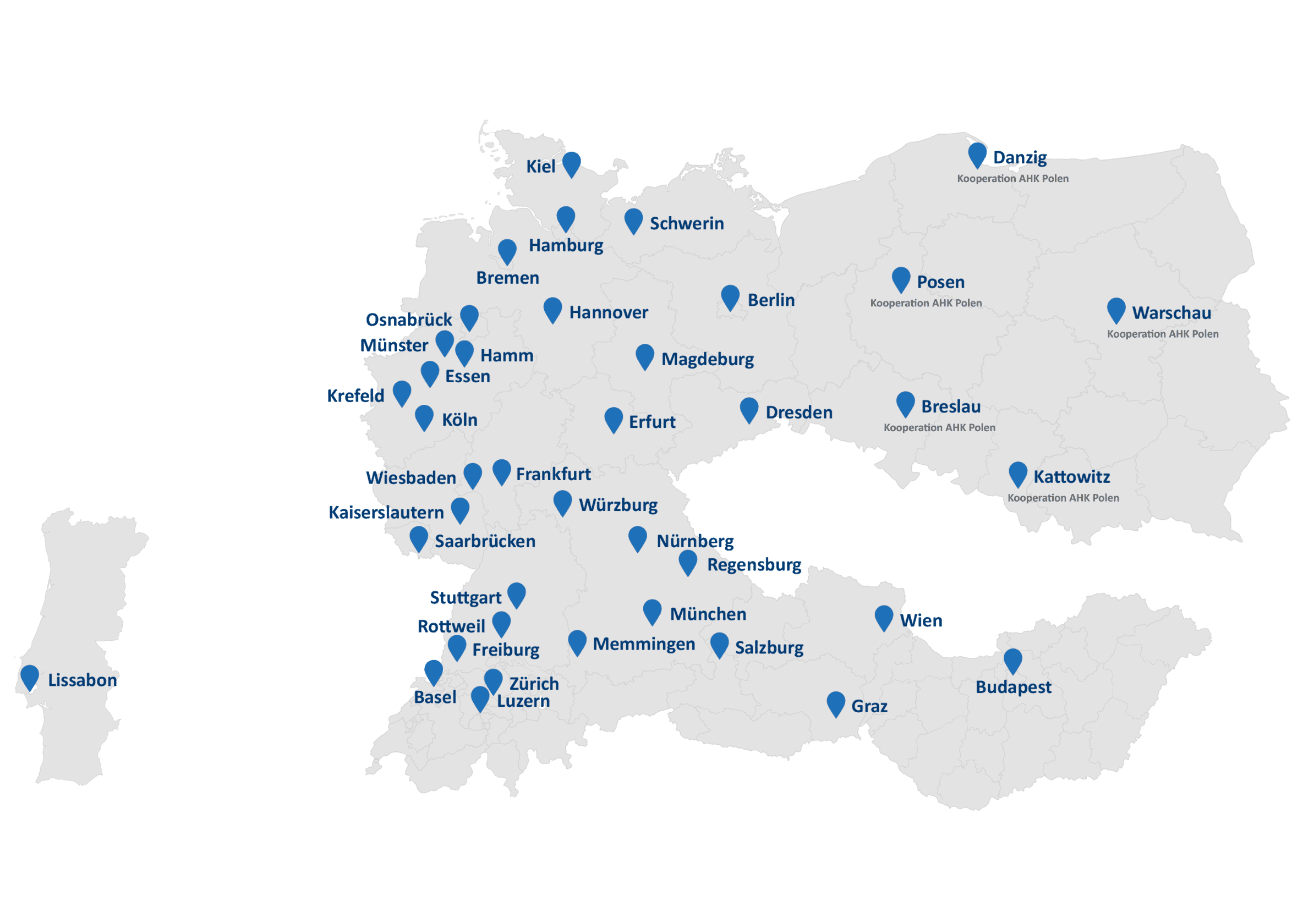

Als Experten für M&A consulting mit Erfolgsgarantie haben wir bei KERN Unternehmensnachfolge über 2.000 erfolgreich begleitete Nachfolgemandate abgewickelt und dabei umfassende Erfahrungen mit Share Deal-Strukturen gesammelt. Unsere 500.000+ geprüften Kaufinteressenten in der eigenen Datenbank ermöglichen es uns, für jede Transaktionsstruktur die passenden Partner zu finden.

Dieser Ratgeber erklärt Ihnen alle wichtigen Aspekte von Share Deals – von rechtlichen Grundlagen über steuerliche Besonderheiten bis hin zu praktischen Durchführungstipps.

Das Wichtigste auf den Punkt:

- Share Deal = Kauf von Unternehmensanteilen, nicht einzelner Assets – Company bleibt bestehen

- Einfachere Abwicklung als Asset Deal, aber Käufer übernimmt alle Verbindlichkeiten und Risiken

- Verkäufer profitieren oft von steuerlichen Vorteilen, Anteile sind meist nicht abschreibbar

- Due Diligence vor jedem Deal essentiell – versteckte Altlasten können teuer werden

- At Real estate: Real estate transfer tax–Gestaltung möglich, aber Regelungen wurden verschärft

- Arbeitsverträge bleiben automatisch bestehen, kein Betriebsübergang nach § 613a BGB

Table of contents

- Das Wichtigste auf den Punkt:

- Was ist ein Share Deal? Definition und Grundlagen

- Share Deal vs. Asset Deal: Der entscheidende Unterschied

- Vor- und Nachteile eines Share Deals im Detail

- Share Deals bei Immobilien: Grunderwerbsteuer und aktuelle Regelungen

- Rechtliche und steuerliche Schlüsselaspekte

- Due Diligence: Unverzichtbare Prüfung vor dem Share Deal

- Häufig gestellte Fragen zum Share Deal

Was ist ein Share Deal? Definition und Grundlagen

Ein Share Deal bildet das Fundament vieler Unternehmenskäufe und unterscheidet sich grundlegend von anderen Transaktionsstrukturen. Er bezeichnet den Erwerb from Anteilen an einem Company, wodurch der Käufer in die Gesellschafterstellung eintritt.

Was genau wird gekauft?

At Share Deal werden Unternehmensanteile wie GmbH-Geschäftsanteile or Aktien bei Aktiengesellschaften zum Kaufgegenstand, nicht einzelne Wirtschaftsgüter des Company. Der Käufer erwirbt damit sämtliche Rechte und Pflichten eines Gesellschafters. Diese Transaktionsstruktur ermöglicht eine Übernahme des gesamten Company als geschlossene Einheit. Das Company selbst bleibt als juristische Person vollständig bestehen.

Rechtliche Einordnung

Rechtlich handelt es sich um einen Rechtskauf gemäß § 453 Abs. 1 BGB. Der Erwerb the Gesellschaftsanteile führt zur direkten Rechtsstellung als Gesellschafter oder Aktionär. Diese Form the Transaktion unterscheidet sich erheblich vom Asset Deal.

Für welche Unternehmensformen ist ein Share Deal relevant?

Ein SD eignet sich für Kapitalgesellschaften (GmbH, AG) und Personengesellschaften (KG). Bei Einzelunternehmen ist diese Form the Transaktion nicht direkt möglich – hier wäre eine vorherige Strukturierung in eine Gesellschaft erforderlich.

Share Deal vs. Asset Deal: Der entscheidende Unterschied

Der SD unterscheidet sich fundamental vom Asset Deal – die Wahl der Transaktionsform hat weitreichende Konsequenzen für Käufer and Verkäufer. Zu diesem Vergleich hat KERN bereits einen umfassenden Artikel geschrieben: Share Deal vs. Asset Deal, daher reißen wir das Thema hier nur an.

Kaufgegenstand: Anteile versus Wirtschaftsgüter

At Share Deal erfolgt der Erwerb from Gesellschaftsanteilen – das komplette „Paket“. Das Company wird als Ganzes mit allen Aktiva und Passiva übernommen. Der Asset Deal hingegen umfasst den Erwerb einzeln ausgewählter Wirtschaftsgüter (Assets) und gegebenenfalls spezifischer Verbindlichkeiten.

Übertragung und Vertragsfortführung

Bei einem SD bleiben bestehende Verträge (Arbeits-, Miet-, Lieferantenverträge) in der Regel unberührt, da der Vertragspartner (die Gesellschaft) derselbe bleibt. Ausnahme bilden Change-of-Control-Klauseln, die Kündigungsrechte auslösen können.

At Asset Deal muss jeder Vertrag einzeln geprüft und mit Zustimmung des Vertragspartners übertragen werden. Hierbei ist § 613a BGB bei Betriebsübergang to note.

Komplexität und Abwicklungsaufwand

Der SD ist oft einfacher und schneller in der Abwicklung, da nur die Anteile übertragen werden. Diese Transaktionsstruktur reduziert den administrativen Aufwand erheblich.

The Asset Deal kann potenziell sehr aufwendig durch Einzelübertragung und -bewertung jedes Assets werden. Jede Transaktion erfordert eine detaillierte Prüfung der einzelnen Wirtschaftsgüter.

Vor- und Nachteile eines Share Deals im Detail

Die Entscheidung sollte nach sorgfältiger Abwägung der spezifischen Vor- und Nachteile getroffen werden. Diese Transaktionsstruktur bietet sowohl Möglichkeiten als auch Risiken für alle Beteiligten.

Vorteile des Share Deals für Käufer und Verkäufer

Für Käufer bietet der Share Deal mehrere Vorteile: Kontinuität des Betriebs, Übernahme bestehender Verträge und Kundenbeziehungen sowie oft eine schnellere Integration in die eigene Unternehmensstruktur. The Gesellschaft bleibt als bewährte Einheit bestehen.

Für Verkäufer is a Share Deal oft steuerlich vorteilhafter, etwa durch das Teileinkünfteverfahren bei GmbH-Anteilen. Zudem ermöglicht diese Form einen klaren „Cut“ durch Verkauf des Gesamtpakets. Die Transaktionsstruktur vereinfacht die Abwicklung im Vergleich zum Asset Deal erheblich.

Risiken und Nachteile des Share Deals

Für Käufer besteht das Hauptrisiko in der Übernahme aller, auch unbekannter, Verbindlichkeiten und Haftungsrisiken. Altlasten, Steuerschulden oder Prozessrisiken können erhebliche finanzielle Belastungen darstellen. Daher ist eine gründliche Due Diligence vor jedem Deal entscheidend.

Mögliche „Change-of-Control“-Klauseln in Verträgen können Kündigungsrechte auslösen und bestehende Geschäftsbeziehungen gefährden. Erworbene Unternehmensanteile sind in der Regel nicht abschreibbar für den Käufer, im Gegensatz zu Assets bei einem Asset Deal.

Absicherung im Kaufvertrag

Die Wichtigkeit von Garantien und Freistellungen im Company purchase agreement zur Risikominimierung kann nicht überschätzt werden. Typische Beispiele sind Bilanzgarantien und Garantien für das Fehlen bestimmter Verbindlichkeiten. Diese Regel schützt Käufer vor unvorhergesehenen Risiken.

Share Deals bei Immobilien: Grunderwerbsteuer und aktuelle Regelungen

Ein spezieller Anwendungsfall betrifft Immobilientransaktionen, insbesondere im Hinblick auf die Real estate transfer tax. Diese Transaktionsstruktur eröffnet besondere Möglichkeiten für Investoren.

Grundprinzip: Vermeidung der Grunderwerbsteuer

Durch den Erwerb from Anteilen an einer grundstückshaltenden Gesellschaft kann die Real estate transfer tax unter bestimmten Voraussetzungen vermieden oder reduziert werden. Früher galt oft eine <95%-Schwelle, heute gelten strengere Regelungen mit einer <90%-Schwelle und längeren Haltefristen von 10 Jahren.

This Möglichkeiten the Strukturierung machen Share Deals bei Real estate besonders attraktiv für Investoren, die größere Immobilienportfolios erwerben möchten.

Aktuelle gesetzliche Rahmenbedingungen (GrEStG)

Die relevanten Paragraphen (§ 1 Abs. 2a, 2b, 3 GrEStG) wurden in den letzten Jahren erheblich verschärft. Die Real estate transfer tax unterliegt unterschiedlichen Behandlungen bei Personen- und Kapitalgesellschaften.

Eine wichtige Ausnahme bildet die „Börsen-Klausel“, die bestimmte Transactions von der Real estate transfer tax befreit. Diese Regelungen beeinflussen die Strukturierung from Immobilien-Deals erheblich.

Risiken und Kritikpunkte

Die Komplexität der Regelungen birgt die Gefahr nachträglicher Steuerpflicht bei Fehlern in der Transaktionsstruktur. Investoren müssen daher sorgfältig prüfen, ob ihre geplante Strukturierung den aktuellen Bestimmungen entspricht.

Die Diskussion um vermeintliche „Steuerschlupflöcher“ und Transparenz bei Immobilien-Deals führt zu kontinuierlichen Gesetzesänderungen, die Investoren im Blick behalten müssen.

Rechtliche und steuerliche Schlüsselaspekte

Neben der Real estate transfer tax sind weitere rechtliche und steuerliche Aspekte entscheidend für eine erfolgreiche Transaktion. Diese Schlüsselaspekte beeinflussen die Strukturierung erheblich.

Betriebsübergang und Arbeitsrecht (§ 613a BGB)

Beim reinen Share Deal ändert sich der Arbeitgeber (die Gesellschaft) nicht, daher findet § 613a BGB in der Regel keine direkte Anwendung. Arbeitsverhältnisse bestehen automatisch fort, was für Käufer und Arbeitnehmer Kontinuität bedeutet.

Anders verhält es sich bei nachfolgenden Umstrukturierungen des erworbenen Company. Hier können arbeitsrechtliche Bestimmungen zum Betriebsübergang relevant werden.

Steuerliche Behandlung von Veräußerungsgewinn und Anschaffungskosten

Für Verkäufer bietet sich oft eine begünstigte Besteuerung des Gewinns aus dem Anteilsverkauf, etwa durch das Teileinkünfteverfahren oder § 8b KStG. Diese steuerlichen Möglichkeiten machen diese Transaktionsstruktur attraktiv.

Käufer müssen beachten, dass erworbene Anteile in der Regel nicht abgeschrieben werden können. Ein Step-Up für die Assets in der Bilanz der Zielgesellschaft ist nicht möglich, was die steuerliche Planung beeinflusst.

Haftungsfragen und Garantien

Detaillierte Regelungen im Kaufvertrag zu Garantien (etwa für Rechtsbestand, Bilanz) und Freistellungen von spezifischen Risiken sind essenziell. Die Notwendigkeit einer sorgfältigen Due Diligence zur Aufdeckung von Risiken kann nicht überschätzt werden.

Due Diligence: Unverzichtbare Prüfung vor dem Share Deal

Eine gründliche Due Diligence-Prüfung ist vor jedem Share Deal unerlässlich, um Risiken zu identifizieren und den Kaufpreis angemessen zu gestalten. Diese Prüfung bildet das Fundament für erfolgreiche Transactions.

Warum ist Due Diligence so wichtig?

The Due Diligence deckt versteckte Verbindlichkeiten, rechtliche Risiken und steuerliche Altlasten auf. Sie bildet die Grundlage für Kaufpreisverhandlungen und die Gestaltung von Garantieklauseln im Company purchase agreement. Ohne diese Prüfung können Käufer erhebliche finanzielle Risiken eingehen.

Kernbereiche der Due Diligence

Financial Due Diligence prüft die Finanzlage des Company. Legal Due Diligence analysiert rechtliche Verhältnisse, Verträge und Rechtsstreitigkeiten. Tax Due Diligence untersucht die steuerliche Situation und potenzielle Risiken. Weitere Bereiche wie Commercial oder Environmental Due Diligence ergänzen je nach Company die Prüfung.

Praktische Durchführungstipps

Die Einbindung von Spezialisten (Anwälte, Steuerberater, Wirtschaftsprüfer) ist essentiell. Investoren sollten einen detaillierten Fragenkatalog erstellen und einen strukturierten Datenraum nutzen. Diese Möglichkeiten reduzieren Risiken erheblich.

Häufig gestellte Fragen zum Share Deal

A Share Deal ist der Kauf von Anteilen an einem Company. Der Käufer wird Gesellschafter und übernimmt das Company mit allen Rechten und Pflichten.

At Share Deal become Unternehmensanteile gekauft, beim Asset Deal einzelne Wirtschaftsgüter. Dies beeinflusst Haftung, Vertragsübergänge und Komplexität der Transaktion.

Vorteile sind oft eine einfachere Abwicklung, Fortbestand von Verträgen und für Verkäufer meist steuerliche Begünstigungen des Veräußerungsgewinns.

Hauptrisiko ist die Übernahme aller, auch unbekannter, Verbindlichkeiten und Haftungsrisiken des Company. Eine gründliche Due Diligence ist daher entscheidend.

Unter bestimmten, kürzlich verschärften Bedingungen kann Real estate transfer tax anfallen, insbesondere wenn über 90% der Anteile an einer Immobiliengesellschaft erworben werden.

Nein, da sich der Arbeitgeber (die Gesellschaft) nicht ändert, tritt kein automatischer Betriebsübergang im Sinne des § 613a BGB ein. Arbeitsverträge bestehen fort.

Nein, die vom Käufer erworbenen Unternehmensanteile können in der Regel nicht steuerlich abgeschrieben werden, im Gegensatz zu Assets bei einem Asset Deal.